Großer Optimismus, hoher finanzieller Einsatz und Sorgen einer Überbewertung - das ist die perfekte Mischung für eine deutliche Korrektur am Aktienmarkt.

Msrktbericht:

Die Börse in Frankfurt hat am Montagmittag leichte Kursverluste verzeichnet: Gegen 12:30 Uhr wurde der DAX mit rund 11.964 Punkten berechnet. Dies entspricht einem Minus von 0,83 Prozent gegenüber dem vorherigen Handelstag. An der Spitze der Kursliste stehen die Anteilsscheine von Beiersdorf, Henkel und der Deutschen Telekom. Die Aktien der Lufthansa sowie von RWE und Volkswagen sind gegenwärtig die Schlusslichter der Liste. Die europäische Gemeinschaftswährung tendierte am Montagmittag stärker. Ein Euro kostete 1,0868 US-Dollar (+0,31 Prozent). Der Goldpreis konnte deutlich profitieren, am Mittag wurden für eine Feinunze 1.257,94 US-Dollar gezahlt (+1,16 Prozent). Das entspricht einem Preis von 37,21 Euro pro Gramm.

Von Sven Weisenhaus

Am Donnerstag hatte ich bereits berichtet, dass laut n-tv mittlerweile ein Drittel der Fondsmanager der Meinung ist, dass Aktien überbewertet sind - das sei der höchste Wert seit 17 Jahren, so der Nachrichtensender. Quelle dieser Information ist eine Umfrage von BofA Merrill Lynch. Darin wurden 200 Fondsmanager befragt, die insgesamt 592 Milliarden US-Dollar managen.

Diese wollen dem Markt aber offenbar nicht hinterherhinken. Und so sind die Fondsmanager tatsächlich noch in höherem Umfang investiert, als es deren Skepsis hätte vermuten lassen. Wie das Handelsblatt schreibt, gewichtet ein Großteil der Fondsmanager Aktien sogar höher als ihren Börsen-Vergleichsindex. Die Investitionsquoten der Fonds sind auf Zwei-Jahres-Hoch. Bei Bonds liegen diese dagegen auf einem Drei-Jahres-Tief.

Perfekte Mischung für eine Korrektur am Aktienmarkt

Zudem weist eine Umfrage des Aktienanalysehauses Investors Intelligence den höchsten Optimismus der Investoren seit 30 Jahren aus. - Großer Optimismus, hoher finanzieller Einsatz und aufziehende Sorgen einer Überbewertung - das ist eigentlich die perfekte Mischung für eine deutliche Korrektur am Aktienmarkt.

Zwei Drittel der von BofA Merrill Lynch befragten Vermögensverwalter glauben allerdings, dass erst Renditen ab 3,5 bis 4 Prozent für zehnjährige US-Staatsanleihen zu einem Bärenmarkt bei Aktien führen würden. Wenn sie sich da mal nicht irren...

Raus aus US-Aktien, rein in europäische Werte

Denn bereits jetzt befinden sich die US-Indizes schon seit drei Wochen in einer Konsolidierung. Da diese allerdings auf hohem Niveau stattfindet, kann man noch nicht von einer Korrektur sprechen. Der DAX schlägt sich sogar noch besser. Ein Grund dafür könnte sein, dass die Portfolioverwalter das Geld der Fondskunden derzeit stärker als zuvor in Europa investieren. Als besonders unterbewertet bezeichnen die Teilnehmer der oben genannten Umfrage aus Europa derzeit Aktien aus dem Bankensektor.

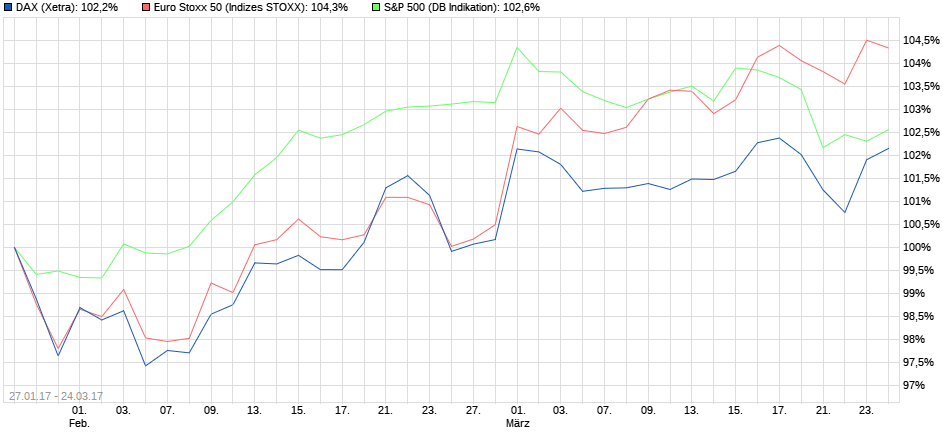

In diesem Zusammenhang verweise ich gerne auf die Börse-Intern vom 27. Januar 2017 („Raus aus dem DAX, rein in den Euro STOXX 50?“) in der ich riet, langsam in fundamental günstig bewertete Titel aus dem Euro STOXX 50 umzuschichten. Wie der folgende Chart zeigt, hat genau dieser Index (rote Linie) seitdem sowohl den S&P 500 (grün) als auch insbesondere den DAX (blau) abgehängt.

(erstellt mit: ariva.de) Vergleich der Aktienindizes seit dem 27.01.2017

Und mit Blick auf die obigen Informationen dürfte sich diese Tendenz in den kommenden Monaten fortsetzen. Auch wenn es zu einer schärferen Korrektur kommen sollte, ist davon auszugehen, dass die noch niedrig bewerteten Aktien des Euro STOXX 50 die anderen Indizes ausstechen dürften.

Das Ende des Bullenmarktes rückt mit jedem weiteren Zinsschritt näher

Und einer solchen stärkeren Gegenbewegung bedarf es in jedem Fall noch, um die Märkte zu bereinigen. Ob diese erst, wie es die Fondsmanager erwarten, bei 3,5 Prozent Rendite kommt, bleibt abzuwarten. Vor kurzem notierten zehnjährige US-Staatsbonds bei rund 2,6 Prozent. Wenn die US-Notenbank ihren Zinspfad wie bislang geplant fortsetzt, dann dürften die Zinsen spätestens in einem Jahr rund einen Prozentpunkt höher stehen.

Und dies passt wiederrum zu meiner Prognose, wonach wir uns in der letzten Phase des Bullenmarkes befinden – siehe dazu noch einmal der DAX-Chart aus meiner ersten Börse-Intern-Ausgabe des Jahres vom 10. Januar:

Hier ist zu sehen, dass wir uns in der Welle 5 und damit der letzten Welle eines seit Anfang 2009 laufenden Aufwärtstrends befinden. Das graue Rechteck markierte die erwartete Range für das Jahr 2017. Und die schwarzen Pfeile deuteten mögliche Kursverläufe an. Bislang hat der DAX den oberen der eingezeichneten Wege gewählt.

Folgt er auch dem zweiten Pfeil, der andeutet, dass es im zweiten Drittel des Jahres zu fallenden Kursen kommt? Die oben genannten Daten aus der Fondsmanagerumfrage untermauern dieses Szenario jedenfalls.