Extrem runter und dann wieder rauf. Trotz schlechter Nachrichten gibt es in den letzten Tagen einen steilen Erholungskurs. Am US-Arbeitsmarkt gibt es derweil einen Negativ-Rekord. Auch die EU-Wirtschaft am Abgrund. Spekulation auf bessere Zeiten?

von Sven Weisenhaus

Die Aktienmärkte sind weiterhin auf Erholungskurs. Und von diesem lassen sie sich aktuell auch nicht abbringen. Da kann kommen, was wolle. Wenn der Herdentrieb einmal im Gange ist, ist er nicht zu stoppen. Das war in der crashartigen Abwärtsbewegung so und das ist auch in der aktuellen Gegenbewegung erkennbar.

Negativ-Rekord am US-Arbeitsmarkt

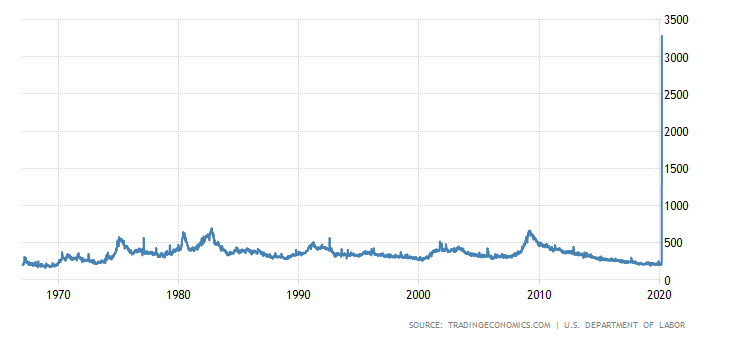

Die Marktteilnehmer haben heute mit Spannung auf die Erstanträge auf Arbeitslosengeld in den USA gewartet. Von Reuters befragte Analysten hatten mit einer Million Anträgen gerechnet. Der bisherige Höchststand wurde 1982 mit 695.000 registriert.

Es gab aber auch Schätzungen, die von 4 Millionen Anträgen ausgingen. Und genauso schlimm ist es tatsächlich gekommen: In der vergangenen Woche stellten knapp 3,3 Millionen Amerikaner einen Erstantrag auf Unterstützung, wie das Arbeitsministerium heute mitteilte. Die Coronavirus-Krise sorgt damit für den nächsten Rekord, indem sie voll auf den US-Jobmarkt durchschlägt.

Doch was machen die Aktienmärkte aus dieser Schocknachricht? Der Dow Jones gibt im Future-Handel knapp 50 Punkte nach, legt dann aber den Vorwärtsgang ein und binnen zwei Stunden um gut 1.500 Punkte bzw. 7 % zu.

Aktienmärkte am Tropf der Notenbanken

Und damit hängen die Märkte wieder vollständig am Tropf der Notenbanken. Denn die Überlegung hinter der Kursrally ist eindeutig: Je mehr US-Amerikaner in die Arbeitslosigkeit rutschen, desto weiter wird die US-Notenbank die Geldschleusen öffnen.

Und sie muss die Tore sehr wahrscheinlich sehr weit öffnen bzw. offen halten. Denn nach Ansicht des US-Währungshüters James Bullard könnte die Coronavirus-Krise kurzfristig fast 50 Millionen US-Amerikanern ihren Job kosten.

EZB verliert sämtliche Hemmungen

Die Europäische Zentralbank (EZB) sah sich bereits genötigt, schon wieder neue Maßnahmen zu beschließen. Bei ihren Anleihekäufen lässt sie die selbstgesteckten Obergrenzen bei Staatsanleihen fallen. Bisher hatte sich es die Notenbank selbst untersagt, mehr als ein Drittel der ausstehenden Anleihen eines Landes zu halten. Doch dies soll bei dem neuen „PEPP“ (Pandemic Emergency Purchase Programme) genannten Kaufprogramm nun nicht mehr gelten, wie aus einem in der Nacht zum heutigen Donnerstag veröffentlichten Dokument der EZB hervorgeht.

Provoziert die EZB den Rechtsverstoß?

Der Sinn dieser Änderung ist durchaus nachvollziehbar. Ohne die Kaufobergrenze können mehr Anleihen von Staaten erworben werden, die wie Italien aufgrund ihrer Verschuldung unter (coronavirusbedingt) steigenden Anleiherenditen besonders leiden würden. Nach der Meldung gaben die Renditen italienischer Staatsanleihen auch bereits wieder deutlich nach.

Doch juristisch betrachtet ist die Entscheidung heikel. Schließlich hatte der Europäische Gerichtshof Ende 2018 in einem damaligen Urteil zu den Anleihekäufen der Notenbank auf die Notwendigkeit von Kaufobergrenzen hingewiesen.

Kurioserweise gab die EZB an, derzeit keine Pläne zu haben, ihr bislang noch ungenutztes OMT-Programm (Outright Monetary Transactions) einzusetzen. Dieses Anleihen-Programm soll es der Notenbank erlauben, unter bestimmten Bedingungen gezielt unbegrenzt Anleihen einzelner hochverschuldeter Euro-Staaten aufzukaufen. Doch mit dem „PEPP“ getauften Anleihenkaufprogramm tut die Notenbank dies quasi bereits, und das auch noch mit weniger Bedingungen versehen als beim OMT-Programm.

Die Bullen brauchen sich keine Sorgen machen

Aber die Bullen am Aktienmarkt brauchen sich bezüglich der Rechtmäßigkeit keine Sorgen zu machen. Denn bevor ein Gericht feststellt, dass die EZB gegen geltendes Recht verstößt, wird die aktuelle Krise mithilfe der möglicherweise illegalen Anleihekäufe bereits längst ausgestanden sein.

Überraschend ist vor diesem Hintergrund, dass unsere heimischen Aktienmärkte heute kaum zulegen können, während die US-Aktien seit der Meldung des Negativ-Rekords am US-Arbeitsmarkt ungebremst nach oben schießen.

Dow Jones steht kurz vor dem Mindestziel einer Kurserholung

Der Dow Jones macht sich dadurch jedenfalls inzwischen auf, das 38,20%-Fibonacci-Retracement seiner gesamten Abwärtsbewegung zu erreichen (siehe dicke graue Linie im folgenden Chart).

Vielleicht kennen Sie diesen Chart des Dow Jones noch, zum Beispiel aus der Börse-Intern vom 5. März. Die blauen Linien stellten eine vermeintliche Trompetenformation dar. Durch den Ausbruch nach oben und unten hat diese inzwischen deutlich an Relevanz verloren. A

ber mit den neuen lilafarbigen Linien zeichnet sich eine alternative Trompetenformation ab. Zwar hat der Dow Jones die untere Linie unterschritten, das ist im Rahmen einer extremen Kursbewegung aber nicht ungewöhnlich. Letztlich kann man derzeit argumentieren, dass durch die aktuelle Kurserholung die Formation eingehalten wurde.

Und mit der blauen Linie und dem 38,20%-Retracement bei 22.551,23 Punkten gelangt der US-Index nun an markante Widerstände. Hier wird sich nun das erste Mal entscheiden, wie stark oder schwach der Markt aktuell ist und wie weit die Gier nach Notenbankliquidität die Aktien treibt.

Ideen für Trader

Für spekulative Trader könnte es jetzt Sinn machen, sich über Teil-Gewinnmitnahmen Gedanken zu machen, wenn man sich im Dow Jones jüngst long positioniert hat. Und wer sich traut, sogar gegen den Herdentrieb zu arbeiten, kann kleine Short-Spekulationen eingehen.

Diese könnte man dann am 50%- und am 61,80%-Retracement ausbauen. Kommt es zu einer neuerlichen Abwärtswelle, kann man gestaffelt wieder aussteigen, also die 61,80er Position an der 50er und die 50er an der 38,20er Marke abbauen. Das ist aber wie gesagt, eine sehr spekulative Herangehensweise. Und sie funktioniert nur bei anhaltend hoher Volatilität.

Unabhängig davon gilt: Je weiter die aktuelle Kurserholung jetzt läuft, desto höher ist die Wahrscheinlichkeit dafür, dass wir die Tiefs gesehen haben. Oberhalb des 61,80%-Fibonacci-Retracements kann man davon ausgehen, dass wir im Dow Jones (und an den Aktienmärkten insgesamt) keine große Trendwende erleben.

www.stockstreet.de