Diverse Meldungen vom Wochenende sorgten zunächst Gegenbewegungen und somit Entspannung an den Aktienärkten. Aber die Korrektur dürfte sich dennoch fortsetzen. Wie tief kann es gehen?

von Sven Weisenhaus

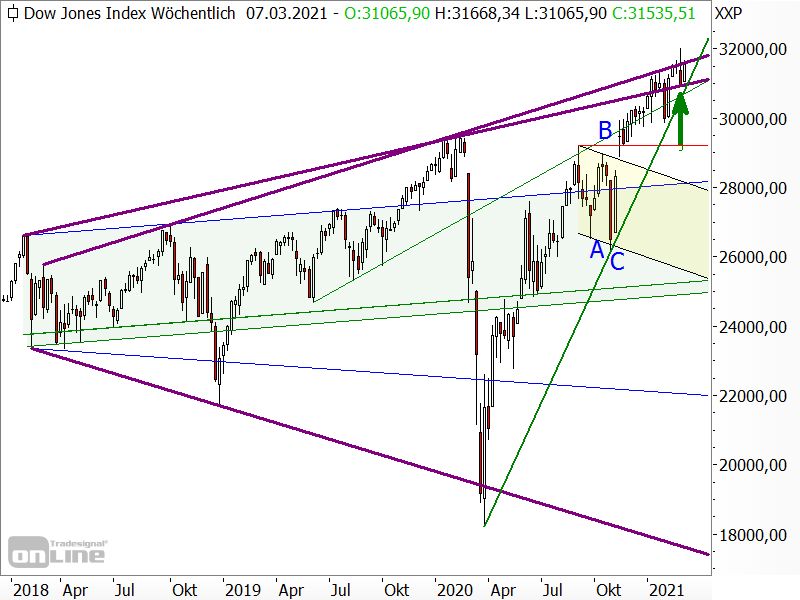

Zum Start in die neue Woche ist den US-Indizes wieder einmal eine sehr starke Kurserholung gelungen. Im Dow Jones folgte dadurch auf eine Bullenfalle (siehe rote Ellipse im folgenden Chart) eine Bärenfalle (grüne Ellipse).

Denn der Index konnte eine der beiden oberen Linien seiner möglichen Trompetenformation in zwei Anläufen als Unterstützung nutzen (grüner Pfeile).

Und anschließend holte er ein weiteres Mal mehr als 61,80 % seiner gesamten Kursverluste auf.

Der Kursverlauf des Dow Jones macht damit weiterhin den Eindruck, dass es hier nicht zu einer größeren Korrektur kommt, sondern eher zu einer Konsolidierung auf hohem Niveau, die letztlich zu neuen Rekordhochs führt. „Und je länger diese Konsolidierung anhält, desto mehr Schwung können die Bullen damit für den nächsten Anstieg holen“ hieß es dazu schon in der Börse-Intern vom Dienstag vergangener Woche und dem Freitag davor.

Bärenfalle im Dow Jones und S&P 500

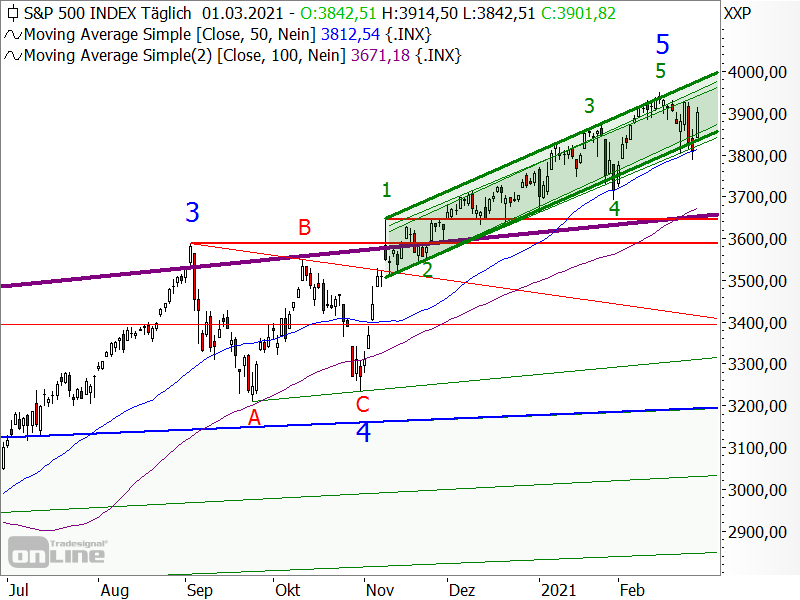

Auch im S&P 500 sieht es noch nicht nach einer größeren Korrektur aus. Denn auch hier hat es eine Bärenfalle gegeben. Der Aufwärtstrendkanal (grün im folgenden Chart) wurde, wie schon am 29. Januar (Welle 4), nur sehr kurz gebrochen, die Linie des 50-Tage-Durchschnitts (blau) dabei auf Tagesschlusskursbasis verteidigt und der Trendkanal am nächsten Tag zurückerobert.

Dabei wurden auch hier mehr als 61,80 % der gesamten Kursverluste aufgeholt.

Nasdaq 100 weiterhin relativ schwach

Der Nasdaq 100 brachte es derweil „nur“ auf knapp 50 % und bleibt damit kurzfristig der schwächste der drei Indizes. Aber immerhin konnte auch hier der Aufwärtstrendkanal erneut zurückerobert werden.

Nun stellt sich natürlich die Frage, was der Grund für die plötzliche Erholung der Aktienmärkte war und wie es nun weitergehen könnte.

Kurstreibende Faktoren zum Monatsbeginn

Der erste Teil der Frage lässt sich noch relativ einfach beantworten. Denn es gab gleich mehrere kurstreibende Faktoren. Einerseits hat gestern nicht nur eine neue Woche, sondern auch ein neuer Monat begonnen. Und durch Fonds- und ETF-Sparpläne fließen am Monatsanfang regelmäßig Gelder in den Markt, die angelegt werden müssen. Andererseits hat es einige positive Nachrichten für den Markt gegeben:

Konjunkturpaket und dritter Impfstoff

So hat das US-Repräsentantenhaus das 1,9 Billionen Dollar schwere US-Konjunkturpaket von Joe Biden durchgewunken. Das Gesetz geht damit nun an den Senat, der ihm auch noch zustimmen muss, bevor es in Kraft treten kann. Das gilt aber angesichts der knappen Mehrheit der Demokraten als reine Formsache. Zudem wurde ein dritter Corona-Impfstoff in den USA zugelassen.

Das Vakzin von Johnson & Johnson wird dabei die Immunisierung der Bevölkerung auch deshalb beschleunigen, weil der Wirkstoff nur einmal gespritzt werden muss. Beide Meldungen kamen allerdings nicht überraschend, weshalb das Ausmaß der gestrigen Kursgewinne ein wenig überraschte.

Verbale Interventionen diverser Notenbankmitglieder

Des Weiteren haben allerdings gleich zahlreiche Mitglieder mehrerer Notenbanken beteuert, sich gegen einen zu schnellen Anstieg der Anleiherenditen stemmen zu wollen und damit auch weiterhin für günstige Finanzierungsbedingungen zu sorgen. Zudem redeten sie das Problem der steigenden Inflationserwartungen klein. An den Anleihemärkten sorgte dies für eine Gegenbewegung, die von den Aktienmärkten wohlwollend zur Kenntnis genommen wurden.

Tempo aus der Marktbewegung herausgenommen

Zuvor hatte der Bund-Future zum Beispiel seine Abwärtsbewegung deutlich beschleunigt und weit mehr als 61,80 % seiner nach dem Corona-Einbruch erzielten Kursgewinne abgegeben.

Die Aufwärtsbewegung war damit aus Sicht der Fibonacci-Marken klar beendet und durch die Trendwende bei den Anleihekursen und Anleiherenditen drohte den Aktienmärkten Ungemach. Doch mit der anschließenden Gegenbewegung hat der Bund-Future nun immerhin ziemlich exakt 38,20 % der Kursverluste aufgeholt.

Und dieser Mix aus Geldzuflüssen zum Monatsbeginn sowie positiven Nachrichten zum und Kursbewegungen am Anleihemarkt war für die Aktienmärkte ein deutliches Signal der Entspannung und stark kurstreibend.

Wie nachhaltig sind die jüngsten Signale?

Fraglich ist allerdings, wie lange diese Effekte anhalten. Denn der Zustrom an Liquidität zum Monatsanfang ist nun bereits Geschichte. Und ob sich die Investoren und Anleger durch bloße verbale Interventionen der Notenbanker nachhaltig von ihrer Markteinschätzung und Inflationserwartung abbringen lassen, muss sich noch zeigen.

Ich gehe davon aus, dass hier eine große Wende in Gang gesetzt ist. Die Zinsen dürften ihr Tief gesehen haben, ebenso wie die Inflation. Dementsprechend dürften die Anleihekurse ihr Hoch gesehen haben. Und das gilt wahrscheinlich auch für die Aktienmärkte. Wenn noch nicht jetzt, dann bald, zumindest für eine gewisse Zeit, also mindestens für die Dauer einer größeren Korrektur. Diese dürfte sich durchsetzen, wenn die US-Indizes ihre jüngsten Tiefs unterschreiten.

Nasdaq 100: Nur eine Kurserholung in der Korrektur?

Und mit Blick auf den Nasdaq 100 erwarte ich, dass dies nicht lange auf sich warten lassen wird. Denn wir haben hier mit der 50%-Erholung bislang nur eine normale Gegenbewegung auf die dynamischen Kursverluste gesehen, die zudem auch noch als ABC-Flat gezählt werden kann.

Aber wie Torsten Ewert gestern schrieb, ist die Lage unter dem Strich aktuell neutral. Warten wir also erst einmal ab, für welche Richtung sich die Märkte als nächstes entscheiden…