Der Euro zeigt Stärke und der DAX schwächelt gegenüber den US-Indizes. Was sind die Gründe dafür und welche Marken gilt es zu beachten?

Von Sven Weisenhaus

Gestern hatte ich die These aufgestellt, dass die zunehmende Zinsdifferenz und Trumps Steuerreform Anleger dazu veranlassen, Gelder aus Euro-Aktien abzuziehen und diese in den USA anzulegen. Allerdings war diese These noch mit einem Fragezeichen versehen, weil die stabile Euro-Entwicklung nicht dazu passt.

Werden nämlich Euro-Anlagen aufgelöst, um diese in den USA anzulegen, steigen das Euro-Angebot und die Dollar-Nachfrage. Gemäß den Gesetzten der freien Marktwirtschaft müsste damit der Euro-Kurs fallen und der Dollar-Kurs steigen.

Doch tatsächlich bewegt sich der EUR/USD-Wechselkurs schon seit Anfang August lediglich seitwärts (siehe oranger Pfeil im Chart).

Dabei markierte der Euro genau zu dem Zeitpunkt das Tief seines zwischenzeitlichen Abwärtstrends (grüner Pfeil), als die relative Schwäche der Euro-Aktien zu US-Titeln begann (siehe Chart der gestrigen Börse-Intern).

Die besseren Wachstumsaussichten der Eurozone gegenüber den USA

Als möglichen Grund für die anhaltende Euro-Stärke hatte ich gestern „die besseren Wachstumsaussichten der Eurozone gegenüber den USA“ genannt. Auch Mario Draghi sagte in der gestrigen Pressekonferenz, dass sich die Währungsräume in unterschiedlichen Phasen des Aufschwungs befinden. „Europa wächst derzeit sogar stärker als die USA, aber dort ist der Aufschwung viel reifer, was sich auch in den stärker steigenden Löhnen zeigt“, so Draghi. Und diese Argumentation wird nun durch die aktuellen Daten der Einkaufsmanagerindizes gestützt. Diese deuten für die Eurozone eine höhere Wachstumsdynamik an als für die USA.

So hat sich die Stimmung der Unternehmen in der Eurozone im Dezember gemäß der Schnellschätzung zu den Einkaufsmanagerindizes des Markit Instituts nochmals verbessert. Für das verarbeitende Gewerbe legte der Index auf 60,6 Punkte zu, nach 60,1 Zählern im Vormonat. Und auch für den Dienstleistungssektor stieg der Index erneut an, von 56,2 auf 56,5 Punkten. Der zusammengesetzte Index legte dadurch von 57,5 auf 58,0 Zähler zu. Die Daten weisen somit zum Jahreswechsel 2017/2018 auf ein nochmals verstärktes Wachstumsmomentum hin.

Dagegen zeigten die Markit-Einkaufsmanagerindizes für die US-Industrie (plus 1,1 auf 55,0 Punkte) und Dienstleistungen (minus 1,5 auf 53,0 Punkte) in unterschiedliche Richtungen. Und sie notieren zudem tiefer als die Indizes aus der Eurozone, was auf eine etwas schwächere Wachstumsdynamik in den USA gegenüber der Eurozone hindeutet.

Wie erklärt sich die relative DAX-Schwäche?

Damit ließe sich also die Euro-Stärke erklären. Aber wie erklärt sich dann die relative DAX-Schwäche? Eine Antwort darauf könnte sein, dass der starke Euro auf die exportlastigen Unternehmen aus dem DAX drückt. Vielleicht liegt es aber auch einfach daran, dass US-Titel derzeit en vogue sind. Schließlich befinden sich diese in einer charttechnischen Übertreibung. Und diese befeuert sich meist von selbst.

Längerfristig betrachtet würde ich jedenfalls aus rein fundamentalen Überlegungen weiterhin DAX-Aktien oder andere, günstig bewertete Titel aus dem Euro-Raum gegenüber US-Aktien bevorzugen. Insbesondere wenn es zu einer Fortsetzung der Korrektur im DAX oder Euro STOXX 50 kommt, würde ich dies als günstige Nachkaufgelegenheit erachten. Und damit sind wir bei den charttechnischen Überlegungen. Hierbei würde ich im DAX auf folgende Marken achten:

Die Börsenbriefe von Stockstreet

Die gut abgestimmte Palette unserer Börsenbriefe reicht von der Investment Strategie für langfristig orientierte Investoren, über die Aktien-Perlen und den Premium Trader, bis hin zum Allstar Trader für schnelle Gewinne. Der sehr spekulative Hebel XXL und die täglichen Chartanalysen des Target Trend Spezial runden das Angebot ab.

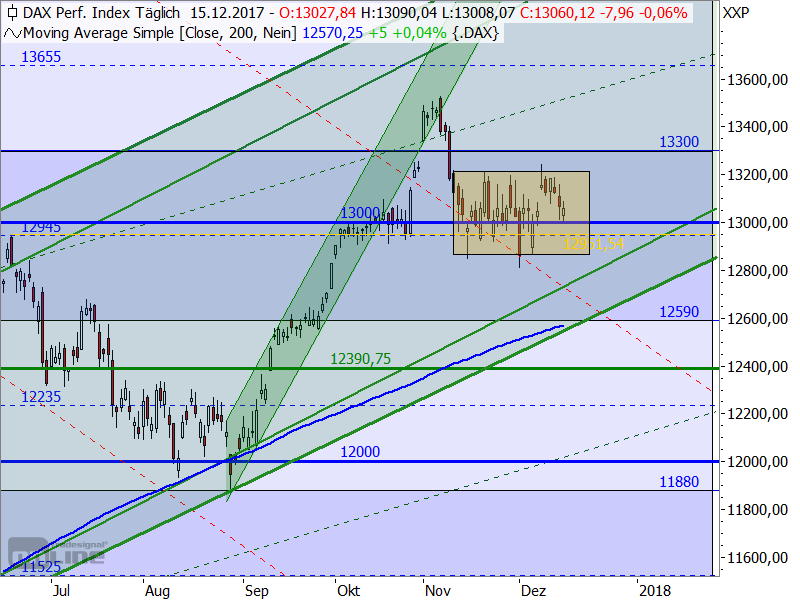

DAX zum Verfall bei 13.000 Punkten abgerechnet

Zum heutigen Verfallstermin wurde der deutsche Leitindex knapp oberhalb von 13.000 Punkten abgerechnet. Damit ging die Dezember-Verfallstagsprognose wieder einmal perfekt auf. Nun werden die Karten neu gemischt. Dabei gilt es nach wie vor die aktuelle Seitwärtsrange (oranges Rechteck im folgenden Chart) zu beachten. Bei einem Ausbruch aus dieser Range kann man, egal in welche Richtung, prozyklisch einsteigen.

Nach unten hin ist der DAX zusätzlich durch die Mittellinie bei 12.945 Punkten unterstützt. Zwar wurde diese im Rahmen der Seitwärtsrange einige Male kurzzeitig unterschritten, aber stets sehr schnell zurückerobert - und vielfach endeten Abwärtsbewegungen oberhalb dieser Marke.

Die wichtigsten Marken im DAX

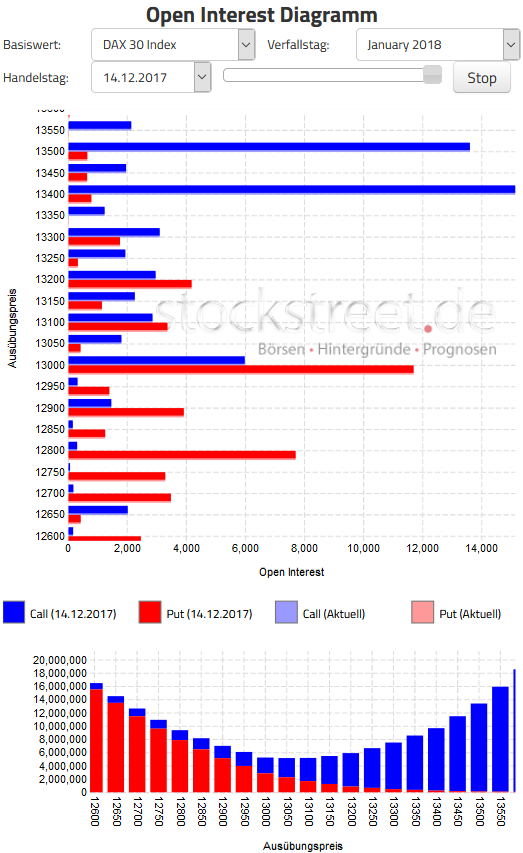

Zudem findet sich im Verfallstagsdiagramm für den Januar 2017 erneut eine große Put-Position bei 13.000 Punkten. Da die Stillhalter diese nicht in den Gewinn laufen lassen wollen, dürfte der DAX zunächst auch dadurch unterstützt sein. Bricht die Marke allerdings, liegt die nächste große Put-Position bei 12.800 Punkten. An dieser Marke wäre auch das jüngste Korrekturtief erreicht.

Auf der Oberseite finden sich dagegen große Call-Position erst bei 13.400 und 13.500 Punkten. Finden die Kurse also im Bereich der 13.000er Marke einen Boden, könnte der DAX schnell wieder das obere Ende der Seitwärtsrange bei rund 13.200 Punkten ansteuern. Und im Falle eines Ausbruchs wäre sogar ein schnelles Vorankommen bis auf 13.400 bis 13.500 Punkte wahrscheinlich.

Fazit

Noch ist es zwar viel zu früh, um bereits jetzt aus der Positionierung der Stillhalter für den Januar-Verfall eine klarere Prognose abzuleiten, zumal im Januar nur ein kleiner Verfallstag ist, doch die großen Positionen passen sehr gut zum Chartbild des DAX. Daher sollte man die genannten Marken im Hinterkopf behalten und das Kursverhalten an diesen Marken sehr genau beobachten.

www.stockstreet.de

BTC

BTC