US-Großspekulanten wetten seit Anfang Februar mit Milliardensummen auf einen DAX-Absturz, insbesondere auf den Niedergang u.a. von Siemens, Deutsche Bank, Volkswagen. Weiß da jemand etwas mehr?

von Torsten Ewert

In der vergangenen Woche machte die Meldung Schlagzeilen, dass der Hedgefonds Bridgewater Short-Positionen bei zahlreichen europäischen Aktien eröffnet hat, darunter auch 13 Werten aus dem DAX. Droht damit die nächste Abwärtswelle bei DAX und Co.?

Klären wir zunächst die Fakten:

Wer ist dieser Hedgefonds und was macht er?

Bridgewater Associates ist einer der größten und renommiertesten Hedgefonds der Welt, der bereits 1975 gegründet wurde. Der 1991 aufgelegte Pure Alpha Fund von Bridgewater schaffte seitdem eine durchschnittliche Rendite von ca. 13 % pro Jahr. Der Bridgewater-Gründer Ray Dalio gehört zu den Pionieren der Szene und ist einer der angesehensten Vertreter seiner Zunft.

Bridgewater verfolgt konsequent das ursprüngliche Hedgefonds-Konzept, wonach in allen Marktlagen positive Erträge („Alpha“) erwirtschaftet werden sollen. Wie das genannte Ergebnis zeigt, gelingt das auch überzeugend. Kern der Investmentphilosophie von Bridgewater ist es, Anlagen zu finden, deren Erfolgsfaktoren völlig verschieden voneinander sind, so dass nicht alle gleichzeitig an Wert verlieren, wenn bestimmte Märkte oder die Konjunktur einbrechen. Oder wie Dalio es mal formulierte: „Ich verwende viel Financial Engineering darauf, ein ganzes Bündel an nicht miteinander verbundenen Wetten einzugehen.“

Als Idealziel – von Dalio „Heiliger Gral“ genannt – gilt bei Bridgewater, jederzeit mindestens 15 unkorrelierte Investments zu finden, die jedes für sich einen positiven Ertrag bringen und zusammen ein krisenfestes Portfolio bilden. Der positive Ertrag muss dabei nicht einmal besonders groß sein. Wenn das Risiko eines niedrig rentierlichen Investments entsprechend gering ist, hebelt Bridgewater es einfach über geeignete Derivate.

Die Bridgewater-Methode

Mit dieser Methode bringt Bridgewater nicht nur Renditen in ähnliche Größenordnungen, sondern gleicht vor allem die Risiken einzelner Investments einander an. Dieses in der Finanzwissenschaft als „Risikoparität“ bekannte Konzept hat Bridgewater als einer der ersten Anbieter überhaupt bereits 1996 in seinem „Allwetter-Fonds“ (All Weather Fund) umgesetzt.

Bei der Auswahl seiner Investments ist Bridgewater ungemein kreativ und umgeht damit das Problem, dass in den vergangenen Jahren und Jahrzehnten sehr viele klassische Märkte (Anleihen, Aktien, Rohstoffe) immer stärker in die gleiche Richtung drehen, wenn sich bestimmte Bedingungen (z.B. Konjunktur, Geldpolitik) ändern.

Allein 300 der rund 1.500 Mitarbeiter von Bridgewater arbeiten Tag für Tag an der Suche und Prüfung möglicher Investmentstrategien. Bei der Suche gibt es keine Grenzen. Originalton Dalio: „Ich kann zum Beispiel nicht sagen, wie sich der Renditeabstand zwischen griechischen und irischen Anleihen verändert, wenn der S&P 500 fällt.“ Also wird auch diese Variante geprüft.

Zeitlos und universell

Dabei muss jede dieser Ideen Dalios Kriterium "timeless and universal" bestehen, also zu jeder Zeit und in jedem Land funktionieren, für die es genügend Marktdaten gibt. Erst dann werden die jeweiligen Strategien im Computer programmiert und automatisch umgesetzt. Laut Dalio trifft der Computer 99 % aller Investmententscheidungen bei Bridgewater.

Mit seinen Trades ist Bridgewater zwar nicht im ultra-kurzfristigen Handel (intraday) tätig, strebt aber an, möglichst viele seiner profitablen Trades in kurzer Folge umzusetzen. Auch damit erreicht das Unternehmen eine Risikoreduzierung. Bridgewater dürfte mit seinen Aktivitäten also auf einen Zeitraum von einigen Tagen bis wenigen Wochen abzielen.

Was sind Leerverkaufspositionen?

Leerverkaufspositionen entstehen, wenn Marktteilnehmer auf fallende Kurse bei einem Finanzinstrument – in diesem Fall Aktien – spekulieren und die betreffende Aktie verkaufen, ohne sie eigentlich im Depot zu haben. Im Finanz-Slang wird dies „Shorten“ genannt. Da man aber nicht verkaufen kann, was man nicht hat – der Käufer will schließlich tatsächlich die Aktie erhalten – leihen sich Leerverkäufer zuvor diese Aktien von anderen Marktteilnehmern, z.B. einem Fonds, der diese Aktie im Depot hat. (Für diese Wertpapierleihe erhält dieser Fonds Leihgebühren.)

Die Leerverkäufer erwarten, dass der Aktienkurs fällt und sie die Aktie später günstiger zurückkaufen (und an den Ausleihenden zurückgeben) können. Wie bei einem klassischen Aktiengeschäft liegt der Gewinn oder Verlust für den Leerverkäufer in der Differenz aus Ankaufs- und Verkaufskurs – nur dass in diesem Fall der Verkauf früher als der Kauf geschieht.

Woher weiß man, wer welche Leerverkäufe getätigt hat?

Seit Oktober 2012 gilt die EU-Leerverkaufsverordnung, die eine Melde- und Veröffentlichungspflicht für Leerverkäufe vorsieht. Die Veröffentlichung erfolgt in Deutschland im Bundesanzeiger und ist für Aktien ab einem Volumen von 0,5 % der ausgegebenen Aktien vorgeschrieben. Veränderungen der Leerverkaufsposition müssen darüber hinaus beim Über- oder Unterschreiten weiterer 0,1%-Schritte veröffentlicht werden (also ab 0,6 / 0,7 / 0,8 % usw.). Die Meldung muss dabei bis spätestens 15.30 Uhr des folgenden Handelstages erfolgen.

Bei kompletter Auflösung einer (größeren) Leerverkaufsposition wird natürlich die 0,5%-Grenze automatisch unterschritten. Allerdings existiert dann keine (verbleibende) Position mehr, die dann veröffentlicht werden müsste. Daher ist es anhand der Angaben im Bundesanzeiger im Nachhinein nicht möglich zu erkennen, wann genau eine bestimmte Leerverkaufsposition aufgelöst wurde.

In welcher Größenordnung hält Bridgewater derzeit Leerverkaufspositionen?

Laut Presseberichten handelt es sich inzwischen um Leerverkaufspositionen im Gesamtvolumen von 22 Mrd. Dollar. Je nach Quelle liegt das von Bridgewater verwaltete Vermögen zwischen 119 Mrd. USD (englischsprachige Wikipedia; Stand 2017) und rund 150 Mrd. USD (Webseite Bridgewater). Demnach hätte Bridgewater also zwischen 14,7 und 18,5 Prozent seines Vermögens zum Shorten von europäischen Aktien eingesetzt. Das ist sicherlich kein Pappenstiel.

Diese Summe wurde zwar einerseits breit gestreut, andererseits aber offenbar hauptsächlich auf die europäischen Blue Chips verteilt. Wegen deren großer Marktkapitalisierung sind allerdings bedeutende Summen nötig, um die oben genannten Meldeschwellen zu überschreiten. Für die beiden nach Marktkapitalisierung größten Werte im DAX, SAP und Siemens, musste Bridgewater daher allein schon bis zu 765 bzw. 843 Millionen Euro aufwenden, um bis zu 0,74 % bzw. 0,9 % der Aktien leer zu verkaufen.

0,9 % - ist das viel?

Ja und nein. Aufgrund der Veröffentlichungsschwelle verzeichnen vor allem kleinere Aktien häufige Leerverkaufsaktivitäten. Bei vielen findet man sogar ständig offene Leerverkaufspositionen, allerdings von oft wechselnden Positionsinhabern. Normalerweise bewegen sich die Größenordnungen dabei unterhalb von 1 % der ausgegebenen Aktien. Insofern liegen die bisherigen Leerverkaufspositionen von Bridgewater in einem normalen Rahmen.

Bei Werten mit großer Markkapitalisierung – wie Aktien aus dem DAX oder dem Euro STOXX 50, die Bridgewater diesmal aufs Korn genommen hat – kommt natürlich nur ein entsprechend kapitalstarker Investor über die genannten Meldeschwellen. So verzeichnet der Bundesanzeiger z.B. für Siemens vor der aktuellen Bridgewater-Position überhaupt keine Leerverkaufsposition (seit Beginn der Veröffentlichungspflicht 2012). Das bedeutet aber nicht, dass bei Siemens in dieser Zeit keine Leerverkäufer aktiv waren, sondern das heißt nur, dass bisher keiner allein über die 0,5%-Schwelle kam. Insgesamt kann es dagegen durchaus Zeiten gegeben haben, in denen mehrere kleinere (nicht veröffentlichungspflichtige) Positionen diese Schwelle überstiegen.

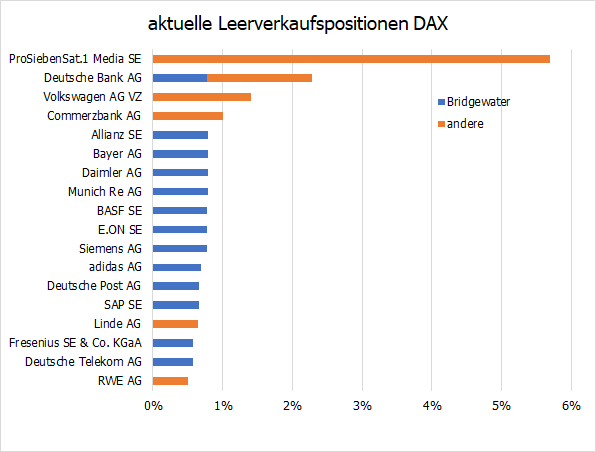

Auch in der Summe sind die von Bridgewater eingegangenen Positionen beachtlich. So gibt es derzeit nur bei 18 DAX-Werten überhaupt veröffentlichte Leerverkaufspositionen. Bei 13 Werten davon mischt Bridgewater mit, bei 12 davon als einziger oberhalb der 0,5%-Schwelle (siehe folgende Grafik):

(Quelle: Bundesanzeiger; Stand 15.02.2018)

Welche Folgen hat die Bridgewater-Attacke?

Das ist die entscheidende Frage. Aufgrund der eingangs erläuterten Philosophie von Bridgewater (eher kurzfristige Trades) ist es aber unwahrscheinlich, dass sich der Hedgefonds mit diesen Short-Positionen für eine längere Baisse positioniert. Mit Blick auf die Wahlen in Italien am 4. März hat Bridgewater dort vor allem Finanzinstitute ins Visier genommen. Aber auch in Spanien stehen die Großbanken auf Bridgewaters „Short-List“. Es ist also vorstellbar, dass der „Spuk“ in zwei, drei Wochen schon wieder vorbei ist.

Nun ist die Italien-Wahl sicherlich als Auslöser weiterer Marktturbulenzen geeignet. Allerdings ist dieser Termin als „Störfaktor“ sehr offensichtlich – und die Wahlen in den Niederlanden und Frankreich, die 2017 als „kritisch“ galten, brachten nicht die befürchteten Ergebnisse. Daher ist es einigermaßen erstaunlich, dass sich ein sonst eher verschwiegener Marktteilnehmer wie Bridgewater durch derart prominente Short-Positionen so klar outet.

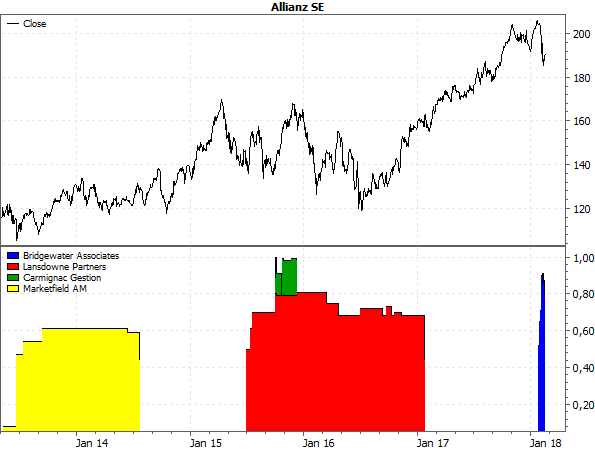

Zumal auch keineswegs ausgemacht ist, dass die Kurse tatsächlich stärker fallen. Als Beispiel nachfolgend die Allianz-Aktie, einer der wenigen DAX-Werte, die eine halbwegs „bewegte“ „Short-Historie hat:

(Quellen: MarketMaker, Bundesanzeiger; Stand 15.02.2018)

Im unteren Chartteil sehen Sie die Leerverkaufspositionen unterschiedlicher Investoren (in kumulierter Darstellung), im oberen Chartteil den Kurs der Allianz-Aktien. Natürlich gab es in den früheren Zeiträumen auch mehr oder weniger starke Kursrückgänge (vor allem 2015/16). Aber wenn man die jeweiligen Zeiträume der drei früheren Fälle insgesamt betrachtet, dann haben die damaligen Leerverkäufer mit ihren Short-Trades kaum Geld verdient. Bridgewater dagegen liegt mit seinem Einstieg Ende Januar bisher sehr gut im Rennen.

Wir müssen aber berücksichtigen, dass diese veröffentlichten Bridgewater-Trades in europäischen Aktien nur ein Teil des Gesamtpakets sein dürften. Wie eingangs erläutert, baut Bridgewater in der Regel recht komplexe „Hedges“. So könnte es z.B. sein, dass Bridgewater zwar eine weitere allgemeine Schwäche europäischer Werte erwartet, diese sich aber am effizientesten mit den ausgewählten Aktien nutzen lässt. Und eine weitere Abwärtswelle, z.B. im DAX, ist auch Teil unseres aktuellen Szenarios (siehe Börse-Intern vom 16.02.2018, letzter Chart)

Was Sie jetzt tun sollten

Wenn Sie daher in den betreffenden Aktien investiert sind, dann sollten Sie in der nächsten Zeit größere Vorsicht walten lassen. Dafür bieten sich zum einen enge Stopps an. Zum anderen sollten Sie aber auch generell überprüfen, ob die ursprünglichen Kaufgründe – z.B. fundamentaler Art – noch gelten, die Sie zum Einstieg veranlasst hatten.

Wenn nicht, ist womöglich ohnehin ein Verkauf die beste Lösung. Falls doch, dann ergibt sich demnächst vielleicht die Möglichkeit, nach einem Ausstoppen der Aktie zu tieferen Kursen wieder günstiger einzusteigen. Sehen Sie also die Bridgewater-Aktion als nützlichen Hinweis, Ihre Depotwerte wieder einmal kritisch zu prüfen. So können Sie von den Profis unter Umständen sogar profitieren.

BTC

BTC