Davon können DAX & Co. nur träumen: Seit 2009 befindet sich der breitgefasste US-Index S&P 500 im Aufwärtstrend und hat sich gut vervierfacht. Es ist der längste "Bullenmarkt" aller Zeiten. Bange Frage: Wann kommt das Ende?

von Sven Weisenhaus

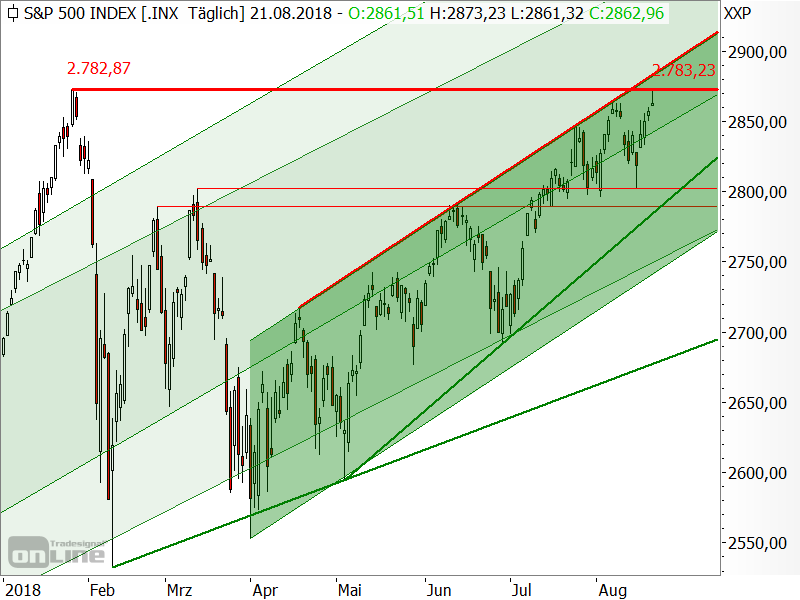

Dem S&P 500 ist gestern ganz knapp ein neues Allzeithoch gelungen. Notierte der US-Index am 26.01.2018 im Hoch bei 2.872,87 Punkten, so waren es gestern 2.873,23 Zähler.

Und damit ist dem US-Index, glaubt man einigen Medienberichten, jüngst auch noch ein weiterer Rekord gelungen. Denn demnach befindet sich der S&P 500 seit dem 06.03.2009 ununterbrochen in einem Bullenmarkt. Und dieser soll mit 3.456 Tagen angeblich inzwischen der längste jemals gemessene sein. Wir schauen aber einmal genau hin.

Bullenmärkte im S&P 500

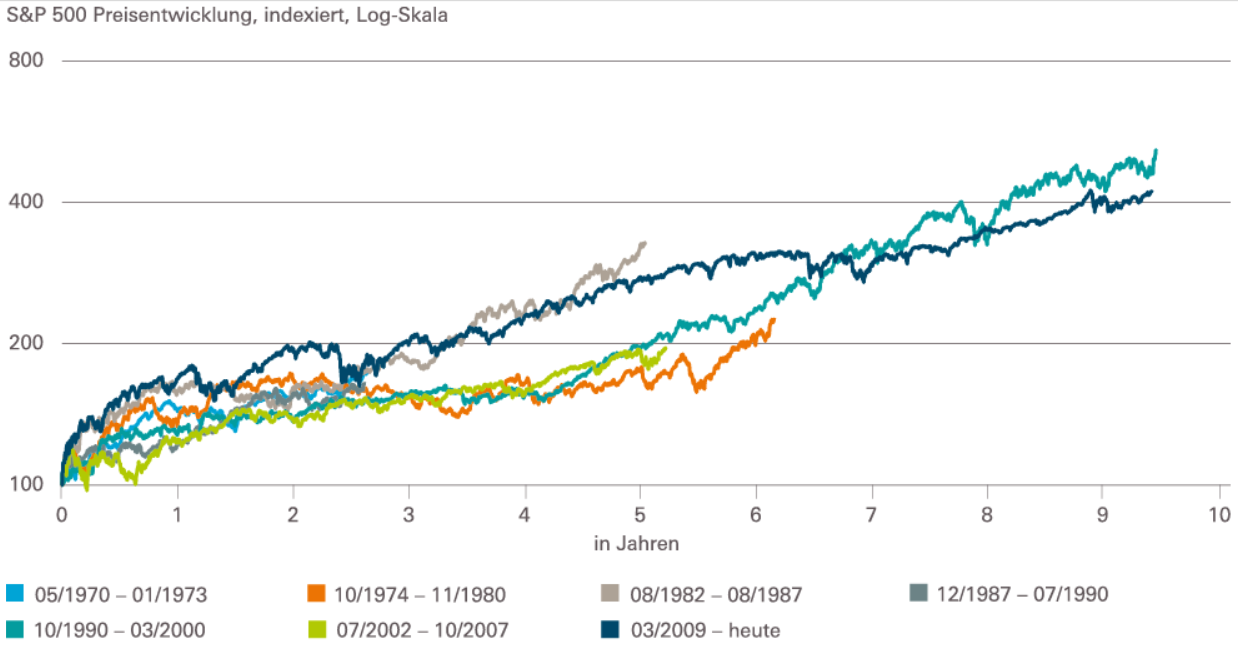

Der bisher längste Bullenmarkt wird mit 3.452 Tagen im Zeitraum vom 11.10.1990 bis zum 24.03.2000 angegeben. Die DWS hat dazu folgende Grafik veröffentlicht.

(Quelle: DWS)

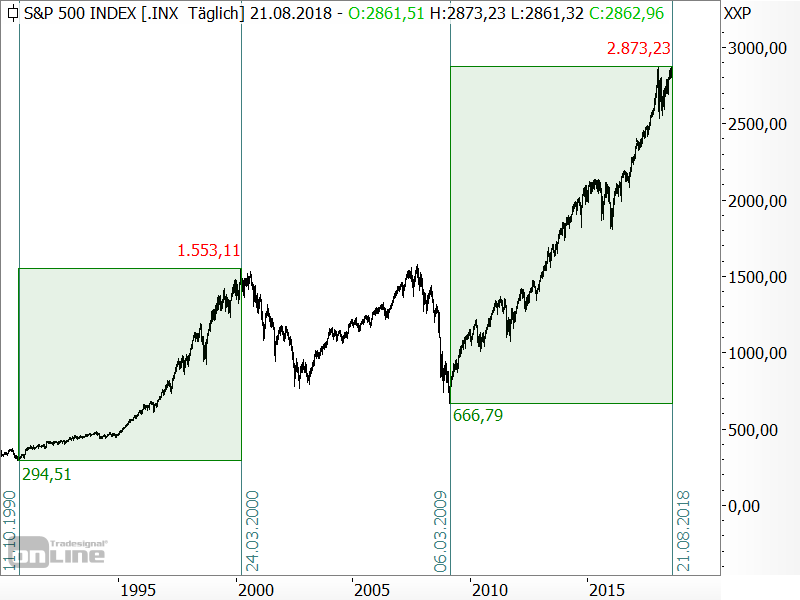

Auch wenn man sich den folgenden Chart anschaut, könnte man auf den ersten Blick zu dem Ergebnis kommen, dass der bisher längste Bullenmarkt im S&P 500 in den 90er Jahren vom Tief am 11.10.1990 bei 294,51 Punkten bis zum Hoch bei 1.553,11 Zählern am 24.03.2000 anhielt und damit 3.453 Tage dauerte (siehe linkes Rechteck im folgenden Chart).

In diesem Zeitraum stieg der Index übrigens um 527%. Im aktuellen Bullenmarkt vom 06.03.2009 bis einschließlich gestern stieg der S&P 500 dagegen „nur“ um 417% (rechtes Rechteck). Dieser Bullenmarkt hält aber dafür mit 3.456 Tage inzwischen länger an und hat damit den Bullenmarkt der 90er Jahre überdauert.

Korrekturen von mehr als 20% definieren einen Bärenmarkt

Doch die DWS schreibt zu ihrer eigenen Grafik, dass nach der üblichen Definition ein Bullenmarkt nur solange vorliegt, wie die Kurse nicht um mehr als 20% fallen. Perioden, in denen die Kurse um mehr als 20% fallen, gelten entsprechend als Bärenmärkte.

Und damit sind wir auch schon beim Haken an der Sache mit der Länge der Bullenmärkte. Denn schon 1998 gab es im S&P 500 einen mehr als 20%-igen Einbruch (siehe rotes Rechteck im folgenden Chart). Von Hoch bei 1190,58 Punkten am 17. Juli bis zum Tief bei 923,32 Zählern am 8. Oktober gab der S&P 500 um 22,45% nach. Der Bullenmarkt, der am 11.10.1990 startete, endete also am 17.07.1998 und damit nach „nur“ 2.383 Tagen.

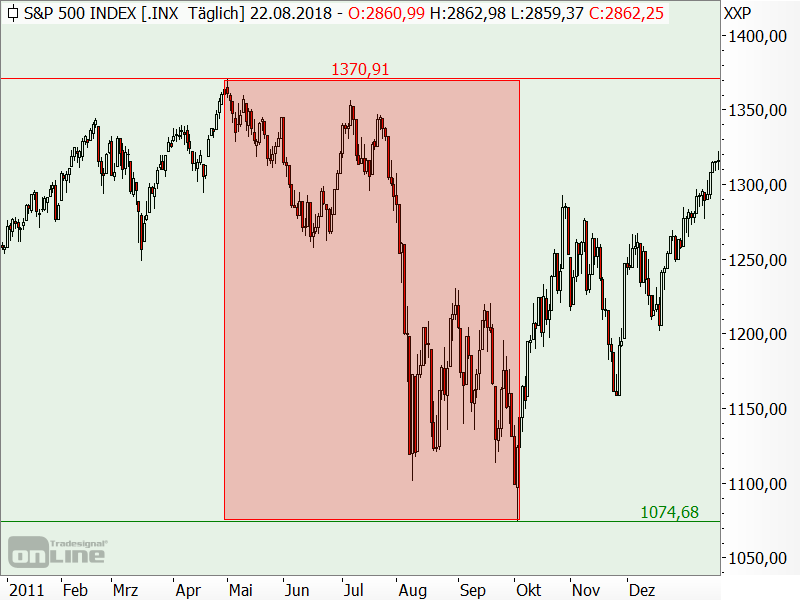

Und auch im aktuellen Bullenmarkt gab es einen Einbruch von mehr als 20 %, als der S&P 500 im Jahr 2011 vom Hoch am 2. Mai bei 1.370,91 Punkten bis im Tief vom 4. Oktober bei 1.074,68 Zählern um 21,6% fiel.

S&P 500 auf Schlusskursbasis

Es ist jedoch möglich, dass sich die DWS auf die Tagesschlusskurse bezieht. Dann zeichnet sich ein anderes Bild: In diesem Fall hätte die Korrektur im Jahr 1998 nur 19,13% betragen (von 1.184,10 auf 957,53 Punkte) und die Abwärtsbewegung in 2011 hätte den US-Index nur 19,39% gekostet (von 1.363,61 auf 1.099,23 Punkte). Die beiden Korrekturen hätten die Bullenmärkte also nicht unterbrochen.

Aber dann wäre mit dem gestrigen Tage kein neuer zeitlicher Kursrekord im S&P 500 aufgestellt worden. Denn auf Schlusskursbasis hat es gestern kein Allzeithoch gegeben. Und erst wenn es ein solches gibt, ist der aktuelle Bullenmarkt tatsächlich der längste. Bislang endete er aber mit dem Schlusskurs vom 26.01.2018 und ist damit nur der zweilängste.

Und man kann es sogar noch etwas weiter spinnen: Selbst wenn es gestern bereits ein neues Allzeithoch auf Schlusskursbasis gegeben hätte - David Bianco, CIO Americas bei der DWS, hat bemerkt, dass der Bärenmarkt von 1990 mit einem Rückgang von knapp unter 20 % (wohl ebenfalls auf Schlusskursbasis) auch nur „ein sehr kleiner Bär“ war. Und so hätte der Bullenmarkt der 90er Jahre bereits nach dem Crash von 1987 begonnen. Nach dieser Betrachtungsweise müssten wir uns noch bis Juni 2021 gedulden, bis der aktuelle Bullenmarkt diesen Rekord einstellen kann.

Hält der Bullenmarkt noch bis 2021 an?

Es wäre aber sogar denkbar, dass dieser Rekord tatsächlich noch eingestellt wird. Denn gemessen an den (im historischen Vergleich aktuell recht hohen) Unternehmensgewinnen scheinen die derzeitigen Aktienkurse durchaus gerechtfertigt (siehe Börse-Intern vom 8. August) - anders als in den späten Neunzigern (New Economy-Blase).

Und im laufenden Konjunkturzyklus, der ebenfalls im Jahr 2009 begonnen hat, bleiben das Tempo der wirtschaftlichen Erholung und das Wirtschaftswachstum bislang deutlich hinter früheren Zyklen zurück. Daher könnten der Konjunkturaufschwung und damit der Bullenmarkt noch länger anhalten.

Zumal auch der Leitzins der US-Notenbank heute noch deutlich tiefer notiert, als es im Bullenmarkt der 90er Jahre der Fall war (siehe folgende Grafik). Das wäre auch dann noch der Fall, wenn in diesem Jahr noch zwei Zinsanhebungen und im nächsten Jahr drei weitere folgen, wie es der aktuelle Zinspfad der Notenbank vorsieht.

Wie gestern bereits geschrieben, ist die aktuelle US-Geldpolitik im historischen Vergleich immer noch sehr locker und damit wachstumsfördernd. Der aktuelle Zinszyklus der Fed hat bislang nur dazu beigetragen, den Realzins (Leitzins abzüglich der Kerninflationsrate) in Richtung des „natürlichen Zinses“ zu erhöhen.

Doch derzeit ist der Realzins noch negativ. Um den natürlichen Zins zu erreichen, müsste der Realzins nach Berechnungen der Fed in San Francisco auf 0,5% steigen. Dazu wären bei der aktuellen US-Inflation noch mindestens drei Zinsanhebungen nötig. Und diese werden voraussichtlich erst in einem Dreivierteljahr erfolgt sein.

Und das ist auch der Grund, warum ich aktuell noch keine Trendwende an den US-Aktienmärkten erwarte, sondern lediglich erneute Korrekturen von ca. 10% sehe, die zu einer großen Seitwärtskonsolidierung auf hohem Niveau führen.

Fazit

Man kann zwar mit dem gestrigen Allzeithoch im S&P 500 von einem neuen Rekord sprechen, doch was die Dauer des Bullenmarktes angeht, ist damit noch kein neuer Rekord gelungen - hier täuschen sich die Medien.

Viel wichtiger als die Frage, wie lange nun der Bullenmarkt andauert und ob es der längste ist, bleibt aber natürlich die Frage, ob der Bullenmarkt noch weiter geht. Und das hängt von der fundamentalen Entwicklung und der Bewertung der Aktienmärkte ab. Daraus kann man ableiten, welches weitere (Korrektur-)Potential sich ergibt. Genau darüber haben wir Sie bereits informiert und das werden wir natürlich auch weiterhin tun.

www.stockstreet.de