Das herkömmliche Muster des Beginnes einer Hyperinflation wird von steigenden Aktienkursen geprägt. Das ist ein Zeichen für erhöhte Liquidität und den Run auf inflationsgeschützte Anlagen. In der Geschichte gibt es dafür zwei schöne Beispiele: die Weimarer Republik und Simbabwe.

Evon Egon von Greyerz

Im Folgenden ein paar unumstößliche Fakten:

• Der US-Dollar hat gegenüber Gold seit dem Jahr 1999 über 82% an Wert verloren.

• Gegenüber dem Schweizer Franken hat die Währung innerhalb der letzten zehn Jahre 49% eingebüßt.

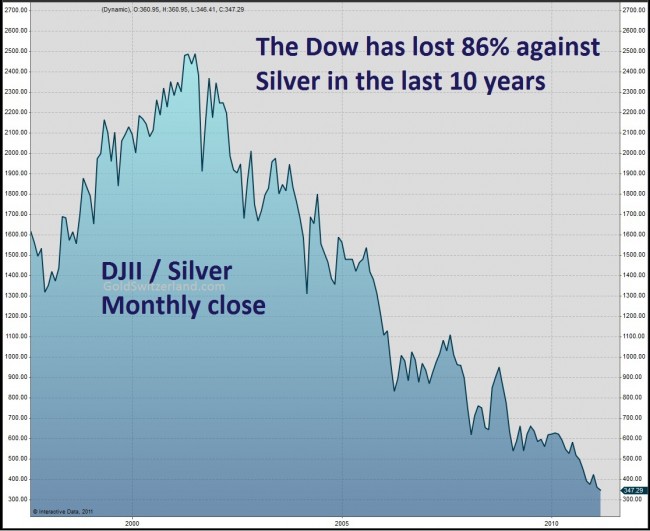

• Seit 1999 ist der Dow Jones um 81% im Vergleich zu Gold gesunken.

• Der Rohstoffindex CCI hat sich seit 2009 verdoppelt.

Diese Fakten belegen eindeutig, dass unsere Wirtschaft vollständig fehlgeleitet wurde. Viel wichtiger aber ist, dass sich die Tendenz verschärfen und die Abläufe beschleunigen – ein definitives Indiz für eine unmittelbar bevorstehende Hyperinflation.

Auf Grund des jahrelangen Haushaltsdefizits und des negative Cash Flows sind die USA heute pleite. In den nächsten fünf bis sieben Jahren soll das Bundesdefizit um $5 Billionen ansteigen. Zählt man dazu noch die davon galoppierenden Schulden der Bundesländer, Gemeinden und Kreise, erkennt man eine in den nächsten paar Jahren verblutende Nation. Man fragt sich natürlich, wann die ineffizienten und ahnungslosen Ratingagenturen dies einsehen.

Natürlich würde es nichts ändern, wenn sie verstünden welches Spiel gespielt wird. Weiterhin ergibt sich die Frage, was wohl Madame Bernanke de Pompadour und seine Höfe denken. „Sie“ und ihre Höflinge sollten mit ihrer überdurchschnittlichen Intelligenz das drohende Unheil erkennen – das was wir alle schon heute auf uns zukommen sehen (und viele schon seit mehr als einem Jahrzehnt sahen). Aber „sie“ möchte ihren Herrn, König Louis XV Obama, zufriedenstellen. Da dies „ihr“ höchstes Ziel ist, werden die beiden auch künftig die Notenpressen im Maximalbetrieb laufen lassen und die USA - beziehungsweiße die Welt - in der Sintflut des wertlosen Papiergeldes ertrinken lassen.

Aktienmärkte

Wer jetzt noch glaubt, dass der Aufschwung der Papiergeld-Liquidität wahrhaftig und nachhaltig ist, begeht einen schweren sowie teuren Fehler. Jede hyperinflationäre Wirtschaft beginnt normalerweise genau mit dieser kurzzeitigen und illusorischen Konjunktur. In jedem Fall muss dieser Aufschwung klar von einer wirklichen Verbesserung der Wirtschaftslage abgetrennt werden.

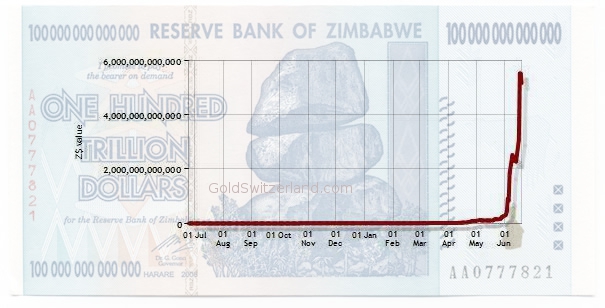

Das herkömmliche Muster des Beginnes einer Hyperinflation wird von steigenden Aktienkursen geprägt. Das ist ein Zeichen für erhöhte Liquidität und den Run auf inflationsgeschützte Anlagen. In der Geschichte gibt es dafür zwei schöne Beispiele: die Weimarer Republik und Simbabwe. Hier möchte ich Sie auf das unten stehende Chart verweisen. Der simbabwische Aktienindex stieg von 1.420 Zählern im Januar 2005 auf über 5.4 Billionen simbabwische Dollar im Juni 2008. Das entspricht einem Anstieg von mehr als 8 Milliarden Prozent!

Wird in US-Dollar gerechnet, ergibt sich eine Seitwärtsbewegung mit unwesentlichen Preisschwankungen. Aus der Perspektive der Hyperinflation betrachtet sind die anfänglich steigenden Aktienkurse also das bessere Investment als normales Papiergeld. Aus obigem Graphen ist allerdings ersichtlich, dass – gemessen an echtem Geld – der Dow Jones seit 1999 gegenüber Gold 82% und gegen Silber 81% seit 2001 verloren hat. Gerade sind die letzten Zuckungen des Dow Jones spürbar. In den nächsten paar Jahren erwarten wir eine weitere Entwertung auf mindestens 90% im Vergleich zu Gold. Somit wird der Aktienmarkt zwar mit seinem illusorischen Schutz vor Inflation und steigenden Kursen locken, langfristig bietet er aber keine wirkliche Zuflucht vor der Hyperinflation.

ZIMBABWE STOCK INDEX 2007-2008

Anleihenmarkt

Im Januar 2009 hatten wir Investoren noch vor langfristig sinkenden Zinsen gewarnt. Seitdem sind die Renditen für dreißigjährige Anleihen von 2,6% auf 4,6% - also über 80% - gestiegen. Das wichtige hierbei ist die Tendenz der dreißigjährigen Investments eine siebzehnjährige Abwärtsspirale seit 1994 zu durchbrechen. Das beweist steigende Zinsen und tendenziell sind Ziele um 15% nicht mehr auszuschließen.

Natürlich werden die Regierungen in Anbetracht der schwächelnden Wirtschaften alles für niedrige Zinsen, besonders bei kurzfristigen Investments, geben. Auf Dauer wird diese künstliche Lebensverlängerungsmaßnahme wegen der hohen Zinsen für langfristige Anleihen keineswegs haltbar sein. Dadurch wird sich der Run auf Staatsanleihen der letzten Jahre umdrehen und in einer breiten Flucht aus diesen Anleihen münden.

Gleichzeitig werden die Liquiditätsbedürfnisse der USA, Großbritanniens, der EU und vieler anderer Regierungen drastisch ansteigen. Der giftige Mix aus steigenden Zinsen und wachsender Kreditbedürftigkeit wird einen Teufelskreis erzeugen, der schließlich zum Kollaps des Anleihenmarkts und zu untragbar hohen Finanzierungskosten führen wird. Das wiederum wird die Zinsen noch mehr steigen lassen und dadurch die Haushaltslöcher weiter wachsen lassen. Natürlich wird dann noch mehr Papiergeld gedruckt werden. Das Szenario der Hyperinflation wird schließlich noch durch den zusammenbrechenden Währungsmarkt komplettiert. Wir empfehlen Investoren den vollständigen Rückzug aus dem Anleihenmarkt, wenn sie den totalen Verlust ihrer Anlagen vermeiden wollen.

Währungen

Wie wir es schon seit Jahren erklären, ist eine Hyperinflation das Resultat des Gelddruckens durch Regierungen, die damit ihren Defizite begleichen und die Währung zerstören. Das führt zu der jetzigen inflationären Steigerung der Preise. Das ideale hyperinflationäre Szenario wird durch den weltweiten rohstofflichen Engpass komplettiert. Der US-Dollar, der britische Pfund, der Euro und viele weitere Währungen werden weiter sinken.

Natürlich können nicht alle Valuten gleichzeitig relativ zu einander abgewertet werden, weswegen immer nur eine Hauptwährung sinken wird und dann die nächste Währungen in den Fokus gerät. Aber alle Währungen werden gegenüber Gold sinken!

Unserer Einschätzung nach wird der Dollar zuerst eine wesentliche Entwertung relativ zum Aurum beziehungsweise gegenüber anderen Geldeinheiten erfahren. Investoren sollten sich also aus dem Dollar, dem britischen Pfund und dem Euro zurückziehen. Es gibt kein stabileres Geld als Gold oder Silber. Für kleinere Barbeträge bevorzugen wir den Schweizer Franken, die Norwegische Krone, den Singapur-Dollar und den Kanadischen-Dollar.

Werterhaltung

Eine Hyperinflation wird in jedem Fall den Wert des Papiergelds und aller Anlagen in der Kreditblase zerstören (besonders Immobilien und Aktien). Werterhaltung ist also hoch aktuell und bedarf keines Aufschubs. Wir sehen keine bessere Lösung als physisch gelagertes Gold und Silber außerhalb des Bankensystems. An zweiter Stelle stehen bei uns die Edelmetalle, Energie- und Nahrungsmittelaktien. Dabei darf nie vergessen werden, dass die Entwicklung einer Anlage, auch einer Aktie, stark von der Gesundheit und der allgemeinen Verfassung des Bankensystems abhängt.

Der wesentliche Sprung bei den Edelmetallen, wie schon in vorhergehenden Artikeln diskutiert, steht uns aber noch bevor. Weniger als ein Prozent aller Investoren besitzen Gold. Noch bevor der aktuelle Wirtschaftszyklus beendet ist, wird eine regelrechte Besessenheit nach physischen Edelmetallen ausbrechen. Somit werden die Preise weiter steigen. Glücklicherweise wird diese Manie nicht zu einem Kollaps des Goldpreises führen, sondern vielmehr zukünftige Währungsreserven unterlegen.

Ludwig von Mises (1881 – 1973):

„Es gibt keinen Weg, den finalen Kollaps eines Booms durch Kreditexpansion zu vermeiden. Die Frage ist nur, ob die Krise durch freiwillige Aufgabe der Kreditexpansion kommen soll, oder später zusammen mit einer finalen und totalen Katastrophe des Währungssystems.“