Nach der Fed hat auch die EZB ihren Plan zur zukünftigen Geldpolitik vorgelegt. Damit lässt sich einfach berechnen, wann den Märkten eine Schubumkehr droht.

Von Sven Weisenhaus

Erinnern Sie sich noch? Vor den Herbstferien der Börse-Intern hatte ich von einer „Zeitenwende an den Finanzmärkten“ geschrieben, bei der es 2018 zu einer „Schubumkehr“ kommen kann. Gemeint war damit die Geldpolitik der Notenbanken.

US-Notenbank entzieht dem Markt Liquidität

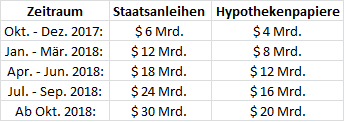

Bislang wurden im Rahmen der Wertpapierkäufe die Märkte mit Liquidität geflutet. Die US-Notenbank entzieht allerdings seit Anfang Oktober dem Markt Geld. Denn fällig werdende Anleihen werden nicht mehr vollständig reinvestiert. Dadurch wird die Bilanz der Notenbank verkürzt. Der Zeitplan der Fed sieht dabei wie folgt aus:

Angegeben ist hier jeweils, bis zu welcher Höhe fällige Anleihen und Hypothekenpapiere nicht mehr reinvestiert werden. Seit Anfang Oktober werden dem Markt also monatlich insgesamt 10 Milliarden US-Dollar entzogen. Ab Januar werden es monatlich 20 Milliarden sein usw.

EZB: Kehrtwende oder Ausweitung?

Die Europäische Zentralbank (EZB) hat hingegen in der vergangenen Woche beschlossen, die Anleihenkäufe zu verlängern und mindestens bis Ende September 2018 fortzusetzen. Sie flutet also weiterhin die Märkte mit neuem Geld. Allerdings werden die monatlichen Käufe ab 2018 von aktuell noch 60 Milliarden Euro auf dann 30 Milliarden Euro halbiert.

Handelt es sich dabei nun um eine Ausweitung ihres Kaufprogramms oder um eine Kehrtwende? In den meisten Medien war zu lesen, dass die EZB damit eine Kehrtwende in Sachen Geldflut eingeleitet hat. Doch wenn es sich bei der Reduzierung der Käufe um eine Kehrtwende handelt, dann hat diese längst begonnen.

Denn bereits im Dezember 2016 hatte die EZB ähnliche Maßnahmen vollzogen. Damals verlängerte sie das Anleihekaufprogramm bis Ende 2017 und reduzierte die monatlichen Käufe von 80 auf 60 Milliarden Euro. Wenn man also bei diesen Maßnahmen von einer Kehrtwende sprechen möchte, dann hätte diese im Dezember 2016 stattgefunden.

Allerdings kann man auch anders argumentieren: Weil eine erneute Verlängerung der Käufe bis in das Jahr 2018 hinein bekanntgegeben wurde, ist dies keine Kehrtwende, sondern eine erneute Ausweitung des Programms. Schließlich wird die EZB in 2018 nun zusätzlich Wertpapiere im Volumen von insgesamt 270 Milliarden Euro in ihre Bilanz laden, so dass das Ankaufprogramm auf insgesamt rund 2,5 Billionen Euro wächst. Und das muss noch nicht das Ende sein, denn die Käufe werden in jedem Fall so lange fortgesetzt, „bis der EZB-Rat eine nachhaltige Korrektur der Inflationsentwicklung erkennt, die mit seinem Inflationsziel im Einklang steht“. So lautet der Beschluss der EZB. Eine Erneute Verlängerung ist also in Abhängigkeit der Inflationsentwicklung möglich.

Daher sind wohl auch sowohl die Aktien- als auch die Anleihenkurse jüngst tendenziell gestiegen. Schließlich werden die Anleihen weiterhin direkt und Aktien durch die anhaltende Geldflut indirekt nachgefragt.

Ab Mitte 2018 fließt keine zusätzliche Liquidität mehr in die Märkte

Allerdings muss man beachten, dass ab 2018 die Nachfrage sinken wird (um die Hälfte). Und ab April 2018 wird, wenn man nur die Notenbanken EZB und Fed betrachtet, überhaupt keine zusätzliche Liquidität mehr in den Markt gepumpt. Denn ab April 2018 wird die US-Notenbank Wertpapiere im Volumen von monatlich 30 Milliarden US-Dollar nicht mehr reinvestieren - sie entzieht dem Markt also diese Summe, während die EZB zeitgleich nur noch 30 Milliarden Euro bereitstellt. Unterm Strich ist dies also ein Nullsummenspiel (das nur durch den Wechselkurs ein wenig in die eine oder andere Richtung bewegt wird).

Weil die Märkte aber solche Entwicklungen drei bis sechs Monate vorwegnehmen, könnte die Tatsache, dass ab April 2018, je nach Wechselkursentwicklung spätestens aber ab Juli 2018, keine zusätzliche Liquidität von EZB und Fed in die Märkte fließt, bereits frühzeitig auf die Kurse drücken. Ich sehe daher die Aufwärtstrends an den Aktienmärkten zumindest in eine Pause übergehen.

Dabei ist auch eine größere Seitwärtsbewegung möglich. Und diese muss nicht zwingend oberhalb des aktuellen Kursniveaus stattfinden. Sie könnte sich im DAX zum Beispiel auch in einer Range von 12.000 bis 13.500 Punkten bewegen. Und beim Bund-Future könnte sich die aktuelle Seitwärtsbewegung auf ein tieferes Niveau verlagern. Die Frage ist nur: Wann?

Keine Panik!

Kürzlich hat mir ein Leser vorgeworfen, ich würde schon seit Wochen Panik verbreiten. Mich hat dies sehr gewundert. Es zeigt jedoch, wie unterschiedlich man offensichtlich Texte lesen kann. Es ist aber auch etwas kompliziert zurzeit. Denn natürlich warne ich vor einer Überhitzung in den USA, zurecht.

Auf der anderen Seite betone ich seit Monaten, dass man den intakten Aufwärtstrends folgen und keinesfalls bereits jetzt auf fallende Aktienkurse setzen sollte. Zudem habe ich kontinuierlich über die soliden Wirtschaftsdaten berichtet, die zu steigenden Unternehmensgewinnen führen und damit grundsätzlich die Aufwärtstrends an den Aktienmärkten begründen.

Dabei kann ich aber - vor allem in Ihrem Interesse, liebe Leser - natürlich nicht die inzwischen zunehmenden Risiken ignorieren! Stattdessen will ich sie ganz bewusst offen ansprechen. Diese liegen in den überreifen Trends und der inzwischen hohen fundamentalen Bewertung der US-Indizes. Mein Rat lautete daher immer wieder, US-Aktien zu meiden und stattdessen überwiegend auf heimische Werte zu setzen. - Für mich klingt das nicht nach Panikmache.

Und wenn wir einmal dabei sind: Selbst charttechnisch gab es bisher keinen Grund, bei meinem Analysen Angst und Schrecken zu empfinden. Der Elliott-Wellen-Chart aus der Börse-Intern vom 5. Oktober zum Beispiel zeigt lediglich, dass ich den Anfang 2016 begonnenen Aufwärtstrend im DAX in seiner finalen Welle sehe und auf absehbare Zeit eine Korrektur erwarte, der dann aber neue Allzeithochs folgen. Die Korrektur kann dabei durchaus 10 % ausmachen. Doch selbst dann hätten wir es nicht mit einer Trendwende oder gar einem Crash zu tun.

Angesichts der fundamentalen (Über-)Bewertung der US-Aktien (siehe gestriger Chart von FactSet) würde eine derartige Korrektur die Märkte lediglich auf ein gesundes Maß zurückführen. Und von dort aus könnten dann das Gewinnwachstum und der Aktienkursanstieg wieder Hand in Hand gehen.

In diesem Zusammenhang möchte ich abschließend an meinen Text vom 12. Oktober erinnern. Dort hatte ich ausdrücklich vor panikartigen Reaktionen gewarnt, für den Fall, dass es einmal zu relativ scharfen Kursrücksetzern kommen sollte. Die damaligen Tipps sind weiter aktuell. Wenn Sie diese beherzigen, sollte Ihnen eine mögliche Korrektur keine Probleme bereiten.

Insgesamt sind weder Panik noch Gier gute Ratgeber an den Börsen. Langfristig erfolgreich wird man ausschließlich mit einer gesunden und distanzierten Gelassenheit.

www.stockstreet.de

BTC

BTC