Globale Konjunkturdaten zeigen schwächeres Wachstum an. Sind dies die Vorboten einer ernsthaften Rezession nach 10 Jahren Boom? Besonderes Problem: China. Wie wird die Fed reagieren?

von Sven Weisenhaus

Das Wirtschaftswachstum in China lässt kontinuierlich nach. Aktuelle Daten deuten in der Industrie sogar eine Kontraktion an. Denn der offizielle Einkaufsmanagerindex für diesen Wirtschaftsbereich fiel im Dezember auf 49,4 Punkte, von 50,0 im November. Er notiert damit unterhalb der Schwelle von 50 Zählern, die zwischen Wachstum und Kontraktion unterscheidet. Bei den Dienstleistern lief es dagegen besser. Hier legte der offizielle Einkaufsmanagerindex im Dezember auf 53,8 Punkte zu, von 53,4 im November. Und immerhin steuert der Dienstleistungssektor inzwischen mehr als die Hälfte zur Wirtschaftsleistung in China bei.

Chinas Außenhandel schrumpft bereits

Dennoch ist es kaum noch zu leugnen, dass der Handelsstreit mit den USA langsam aber sicher Spuren hinterlässt. Dies gilt insbesondere auch für den Außenhandel des Landes, der bereits geschrumpft ist. Denn die chinesischen Exporte sanken im Dezember um 4,4 % im Vergleich zum Vorjahresmonat. Und die Importe fielen sogar um 7,6 % niedriger aus. In beiden Fällen wurde von Analysten im Vorfeld ein Plus erwartet.

Angesichts der Einkaufsmanagerdaten ist kaum mit einer schnellen Besserung zu rechnen. Zumal sich viele Firmen aufgrund der unsicheren Lage mit langfristigen Investitionen zurückhalten. „Es gibt viele kurzfristige Bestellungen aus dem Ausland, aber nur wenige langfristige“, sagte ein Volkswirt in Shanghai. „Die mittel- bis langfristigen Aussichten für den Export sind nicht besonders optimistisch.“

Chinesische Zentralbank eilt zur Hilfe

Wohl auch deshalb hat die chinesische Zentralbank kürzlich erneut die Mindestreserve gesenkt, die Banken bei ihr als Sicherheit hinterlegen müssen. Mit der Reduzierung um 100 Basispunkte stemmt sie sich gegen einen drohenden Abschwung und will damit mehr Kredite generieren und so die Konjunktur beflügeln. Ministerpräsident Li Keqiang kündigte nach einem Besuch bei Großbanken des Landes an, dass gezielt mehr Spielraum für Kredite vor allem an kleinere Unternehmen gegeben werden soll.

Die chinesische Zentralbank hatte 2018 bereits vier Mal den Mindestreservesatz der Banken gesenkt. Er liegt aktuell bei 14,5 % für Großbanken und bei 12,5 % für kleinere Institute. Die aktuelle Reduzierung um einen vollen Prozentpunkt soll in zwei Schritten erfolgen, und zwar am heutigen 15. und am 25. Januar.

Zinspause der Fed erscheint so gut wie sicher

Auch die USA leiden zunehmend unter dem Handelskonflikt. Dort erlitt der ISM-Einkaufsmanagerindex für die Industrie im Dezember den stärksten Rückgang seit Oktober 2008 und fiel von 59,3 auf 54,1 Punkte zurück. Und auch die US-Notenbank macht sich zunehmend Sorgen um das weitere Wachstum.

So führten einige Mitglieder an, dass die Fed in den kommenden Monaten vorsichtig und „auf Sicht“ agieren würde. Die Geldpolitik werde nicht mehr auf „Autopilot“, sondern behutsam und flexibel betrieben. Bei den kommenden Zinsentscheidungen werde die Entwicklung der Konjunktur eine gewichtigere Rolle spielen. Auch werden die Währungshüter laut eigenen Angaben „sorgfältig auf Sorgen an den Finanzmärkten hören“ und bereit sein, falls nötig sogar die Bilanzpolitik zu ändern.

Die Fed sei stets darauf vorbereitet, bei Bedarf die Geldpolitik auch „erheblich anzupassen“. Damit ist nicht nur eine Zinspause möglich, sondern auch die 50 Milliarden Dollar, die aktuell monatlich aus auslaufenden Anleihen einbehalten werden, stehen zur Disposition.

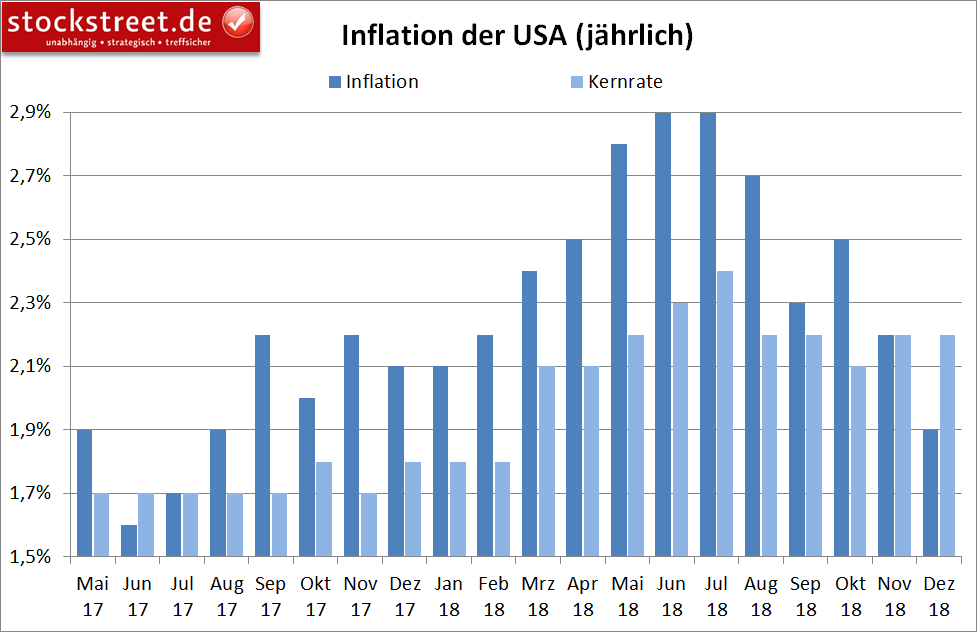

Inflation gibt genügend Spielraum für eine abwartende Haltung der Fed

Mit Blick auf die Inflation, neben Vollbeschäftigung das zweite Hauptaugenmerk, auf das die Geldpolitik der Fed ausgerichtet ist, können sich die Währungshüter die weitere Entwicklung nun auch erst einmal in Ruhe ansehen. Denn im Dezember sind die Verbraucherpreise um 0,1% gegenüber dem Vormonat gesunken (!). Dadurch ist die Jahresveränderungsrate von 2,2 % auf 1,9 % zurückgegangen und lag damit erstmals seit Sommer 2017 unterhalb der geldpolitischen Zielmarke von 2 %. Die Jahresteuerung der Kernrate blieb mit 2,2% im Vergleich zum Vormonat unverändert.

Die Inflationsentwicklung gibt der Fed daher den notwendigen Spielraum, geldpolitisch erst einmal zu pausieren. Zumal das Hoch in der Inflationsentwicklung im Sommer 2018 lag. Und seitdem sind die Daten tendenziell rückläufig. Aber die nächste Zinsanhebung würde es bei weiterhin graduellen Anhebungen sowieso erst frühestens in gut zwei Monaten gegeben. Bis dahin werden noch viele Konjunkturdaten veröffentlicht.

Nur eine Normalisierung des Wachstums?

Wie sind diese Entwicklungen nun einzuordnen? Keine Frage, die Wachstumsdynamik des vergangenen Jahres ist Vergangenheit. Und die Sorge vor einer möglichen Rezession ist durchaus berechtigt. Aber schon vor Monaten war von einem Wachstum über Potential die Rede.

In der Börse-Intern vom 11.09.2018 beschrieb ich zum Beispiel, dass der Einkaufsmanagerindex vom Institute for Supply Management (ISM) für das verarbeitende Gewerbe der USA ein gesamtwirtschaftliches Wachstum von 5,6 % (!) signalisierte. „Insgesamt dürfte die tatsächliche Wachstumsdynamik der US-Wirtschaft damit überzeichnet werden“, hieß es dazu. Inzwischen wissen wir, dass es die US-Wirtschaft in 2018 auf maximal +4,2 % brachte (im 2. Quartal 2018).

Und der Titel der Börse-Intern vom 02.08.2018 lautete „Für die US-Wirtschaft kann es kaum noch besser laufen“. Dazu war zu lesen, dass das Wachstum im 3. Quartal 2018 schwächer ausfallen wird. Tatsächlich wurden in diesem Zeitraum „nur noch“ +3,4 % erreicht.

Es war also schon sehr frühzeitig klar, dass es zu einer Verlangsamung bzw. Normalisierung beim Wachstum kommen wird. Und Ähnliches war hier in der Börse-Intern auch zu den Daten aus der Eurozone und von Deutschland zu lesen. Hierzulande war nach dem BIP-Minus im 3. Quartal 2018 eine Rezession am wahrscheinlichsten. Doch selbst wenn es dazu käme, worauf die heute veröffentlichten BIP-Daten zum Gesamtjahr 2018 aber nicht hindeuten, dürfte diese eher moderat ausfallen. Sie wäre also absolut kein Grund zur Panik.

Der Handelsstreit könnte zwar die Normalisierung des Wachstums belasten, so dass es sogar zu einer konjunkturellen Delle kommen kann, doch die Zölle wirken sich nur sehr langsam und zeitverzögert aus. Dies könnte den Notenbanken und den Regierungen genug Zeit geben, gegenzusteuern. Ich sehe also aktuell eher eine sanfte Abkühlung der Weltwirtschaft.

Angst ist kein guter Ratgeber

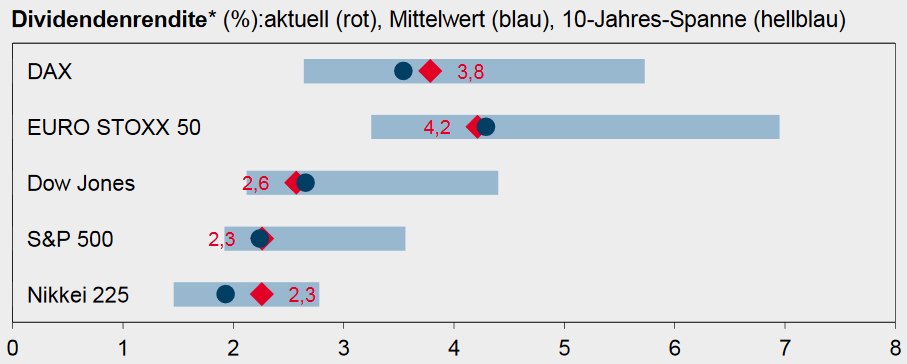

Doch die Stimmung wurde durch die gesunkenen Aktienkurse stark belastet und erreichte gegen Jahresende 2018 einen Tiefpunkt. Seitdem haben sich die Aktienkurse aber wieder etwas erholt – in den USA sogar deutlich. Und damit hat sich wieder einmal bewiesen, dass man am besten dann einsteigt, wenn alle anderen verkaufen – man das Sentiment also als Kontraindikator nutzen sollte. Und mit Blick auf die fundamentale Bewertung (siehe Börse-Intern vom vergangenen Freitag) oder die aktuellen Dividendenrenditen (siehe folgende Grafik) sehe ich derzeit durchaus gute Gründe für Aktienkäufe.

(Quelle: helaba.de)

Im DAX erhält man schließlich derzeit eine Dividendenrendite von 3,8 %. Im Euro STOXX 50 sind es sogar 4,2 %. Deutlich mehr als der Aktien- oder Anleihemarkt in den USA abwirft. Ich bevorzuge daher auch weiterhin heimische Werte.

www.stockstreet.de