Der Euro schwächelt gegen Dollar. Das liegt hauptsächlich daran, dass es in den USA noch nennenswerte Zinsen gibt und in der Eurozone nicht. Nun deuten Konjunktursignale auch auf niedrigere Zinsen im Dollarraum. Wird das dem Euro helfen?

von Sven Weisenhaus

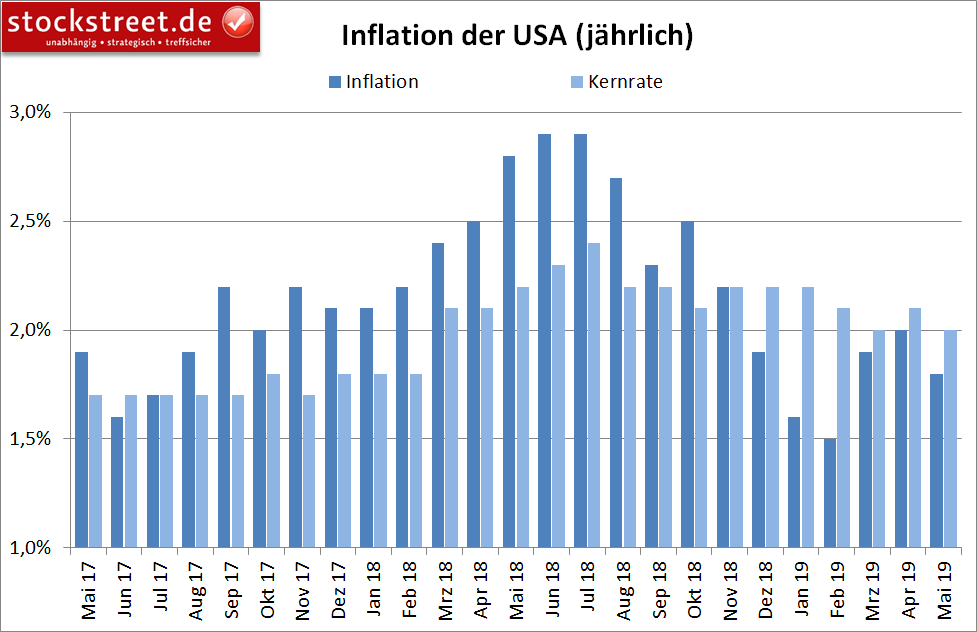

Gestern wurden in den USA Daten zur Inflation veröffentlicht. Demnach sind die Preise im Mai um 1,8 % gegenüber dem Vorjahr gestiegen, nach 2,0 % im April. Die Kernrate der Verbraucherpreise betrug +2,0 % beim Vorjahresvergleich, nach zuvor +2,1 %.

Nach zwei vorangegangenen Anstiegen hat sich der Preisdruck also wieder etwas abgeschwächt. Spekulationen auf sinkende US-Leitzinsen wurden damit untermauert. Allerdings befindet sich die Kernrate exakt auf dem Inflationsziel der US-Notenbank, weshalb sicherlich noch keine Notwendigkeit für inflationsanheizende Zinssenkungen besteht. Dementsprechend waren die heutigen Marktreaktionen auf die Daten auch gering.

EUR/USD: Börsen preisen Zinssenkungen durch die US-Notenbank ein

Allerdings hat es in den vergangenen Tagen in Erwartung zukünftiger Zinssenkungen durch die US-Notenbank (Fed) bereits eindeutige Positionierungen der Anleger gegeben. So hat zum Beispiel der EUR/USD seinen Abwärtstrend gebrochen (siehe grüner Pfeil im folgenden Chart) und eine kurzfristige Trendwende vollzogen.

Der Grund dafür ist folgender: Die Europäische Zentralbank (EZB) hat kürzlich beschlossen, ihren Leitzins bis über das erste Halbjahr 2020 auf dem aktuellen Niveau halten zu wollen. Kommt es bis dahin zu Zinssenkungen durch die Fed, würde sich die Differenz zwischen den jeweiligen Leitzinsen der Notenbanken reduzieren. Der Dollar bleibt dann zwar wegen der weiterhin höheren Zinsen in den USA als Anlagewährung attraktiver als der Euro, allerdings in einem geringeren Maße. Und diese Entwicklung hat sich in einem Anstieg des EUR/USD eskomptiert.

Der EUR/USD hat beste Chancen auf eine nachhaltige Trendwende

Dabei könnte sich die kurzfristige Trendwende in dem Währungspaar in einen nachhaltigen Kurswechsel verwandeln. Denn bis vor einigen Wochen bzw. Monaten deuteten die Wirtschaftsdaten in den USA noch auf eine weitere Zinsanhebung durch die Fed hin. Inzwischen haben sich aber die Konjunkturindikatoren so deutlich eingetrübt, dass nun eher eine Zinssenkung wahrscheinlich ist.

Bisher sprach vieles für die Fortsetzung der Abwärtstendenz

Als ich den EUR/USD zuletzt am 12. Februar analysiert hatte (siehe vertikale Linie im Chart), machte sich der Wechselkurs gerade auf, seine Seitwärtstendenz nach unten zu verlassen und damit die übergeordnete Abwärtstendenz fortzusetzen (siehe „Darum könnte sich die Talfahrt im EUR/USD bald fortsetzen“).

Damals schrieb ich: „Die Zinsdifferenz zwischen Euro- und Dollarraum wird [..] auf absehbare Zeit – wahrscheinlich mindestens bis Juni – unverändert bleiben. Für die Kursentwicklung von EUR/USD ergibt sich daraus eine Patt-Situation. Aber wenn sich die Konjunktur in einigen Euro-Ländern bei gleichzeitig steigender Verschuldung verschlechtert [gemeint war Italien], übt dies Druck auf den Euro aus.

Und wenn die US-Notenbank Fed – vielleicht im Sommer – vor der EZB die nächste Zinsanhebung vornehmen wird, dann dürfte auch dies den Euro weiter belasten.“ Da der EUR/USD tatsächlich seitdem weiter nachgab, war diese Einschätzung völlig korrekt. Dabei wurde sogar das 61,80%-Fibonacci-Retracement der dynamischen Aufwärtsbewegung von Anfang 2017 bis Anfang 2018 durchbrochen (schwarze Linien im Chart oben), womit der Aufwärtstrend nach langer Zeit endgültig beendet wurde.

Nun ist eine neue Aufwärtstendenz möglich

Doch inzwischen ist die Situation eine andere. In der Börse-Intern vom 4. Juni zeigte ich diverse Anzeichen für eine drohende Wirtschaftsschwäche auf (siehe „Die Warnzeichen für eine nahende Rezession mehren sich“). Und ich räumte erstmals ein, dass eine Zinssenkung durch die Fed inzwischen ein durchaus nachvollziehbarer Schritt sei.

Genau zu diesem Zeitpunkt brach der EUR/USD seine Abwärtstrendlinie und legte seitdem weiter zu. Es scheint also so, dass nicht nur ich Anfang Juni aufgrund der veränderten Datenlage einen Meinungsschwenk vollzog, sondern der Devisenmarkt die Lage ebenfalls nachhaltig anders einschätzt.

Mitte Februar riet ich zu Short-Trades im EUR/USD, wobei ich allerdings wegen der langsamen Anpassungen der Geldpolitik „nur relativ moderate Kursveränderungen“ erwartete. „Wir haben es also beim EUR/USD mit einem Trading-Markt zu tun, bei dem man eher kleinere Kursbewegungen ausnutzen kann“, schrieb ich dazu. Das gleiche gilt auch heute – allerdings bevorzuge ich nun Long-Positionen.

Der Aufwärtstrend von 2017/2018 wurde zwar durch das Unterschreiten des 61,80er Retracements beendet, doch nun könnte eine Gegenbewegung einen Teil des Abwärtstrends aufholen. Aus Sicht der Fibonacci-Marken liegt das Mindestziel dieser Bewegung bei 1,16606 USD.

Dies würde ein Mindestkurspotential von 3 % bedeuten. Absichern kann man mögliche Long-Trades zu Beginn unterhalb des Tiefs der Abwärtsbewegung bei rund 1,11 USD.

www.stockstreet.de