Gewinnwarnungen, Massenentlassungen, Kursabstürze. Kein Tag vergeht ohne massive Negativnachrichten. Ist die Deutschland AG dem Ende nahe? Bei den größten deutschen Unternehmen sieht es nicht gut aus.

von Sven Weisenhaus

Kurz vor dem Beginn der Berichtssaison zum 2. Quartal 2019 reihen sich diverse Gewinnwarnungen aneinander. Wie DWS Investment bereits vor einer Woche berichtete, hätten seit dem 2. Quartal 2006 im Vorfeld der Berichtserstattung nicht mehr so viele Unternehmen einen negativen Gewinnausblick gegeben wie jetzt.

Viele scharfe Kursrücksetzer

Jüngste Beispiele: Gestern schlugen die Aktien der Deutschen Bank wegen neuerlicher Umbaupläne und einer Verlustankündigung im Milliardenbereich Kurskapriolen, die heute noch nachwirkten (siehe rote Ellipse im folgenden Chart).

BASF, deren Aktien einen ähnlich desaströsen Kursverlauf aufweisen (siehe folgender Chart), setzte mit einem erneut schwachen Ausblick sogar gleich den gesamten Chemiesektor unter Druck.

Aber damit nicht genug. Denn es wurden viele andere konjunktursensible Titel in Sippenhaft genommen. Aktien von Deutz gaben zum Beispiel seit Wochenbeginn fast 20 % ab (siehe rote Ellipse im folgenden Chart), weil der Unternehmenschef gestern in einem Interview angab, die Nachfrage nach Motoren hätte eventuell ihren Höhepunkt überschritten.

Obwohl keine konkreten Zahlen genannt und auch die vor einigen Wochen noch angehobenen Jahresziele nicht zurückgenommen wurden, reagierten Anleger hochsensibel.

Verändertes Anlegerverhalten

Damit zeigt sich in dieser Woche eine Veränderung im Anlegerverhalten. Bislang hatten Hinweise auf eine schwächere Wirtschaftsentwicklung eher die Zinssenkungsfantasien beflügelt und daher überwiegend zu steigenden Aktienkursen geführt. Inzwischen ziehen sich die Anleger dagegen bei schlechten Meldungen aus ihren Engagements im größeren Stil zurück.

Schieflage der Märkte wird begradigt

Diese Kursreaktionen sind aus meiner Sicht klar der Entwicklung geschuldet, dass die Märkte das Zinssenkungsthema zuletzt zu hoch und das Problem des niedrigen Gewinnwachstums zu niedrig gewichtet haben. Dadurch hatten sich die Aktienkurse von der fundamentalen Entwicklung zu weit abgekoppelt. Und dies wird nun bei schlechten Nachrichten korrigiert. Genau davor hatte ich bereits gewarnt (siehe u. a. „Der Markt gerät in eine Schieflage“).

Beginn der saisonal schwachen Phase?

Und die aktuellen Kursentwicklungen sind auch ein Zeichen dafür, dass nun langsam die saisonal schwächere Phase zu beginnen scheint. Diese würde auch zur charttechnischen Situation der von mir primär beobachteten Aktienindizes (Deutschland, Europa, USA) führen. Denn diese kämpfen aktuell mit wichtigen Kursmarken.

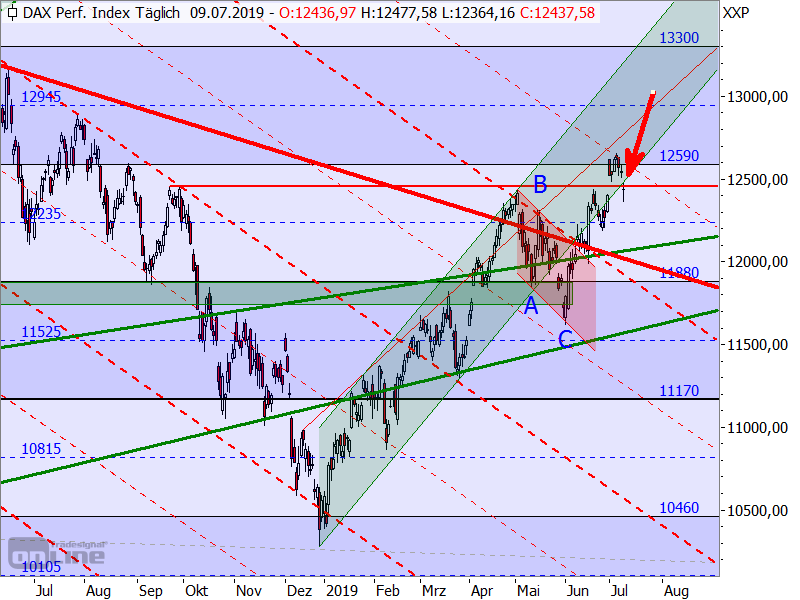

So ist der DAX zum Beispiel an der (rot gestrichelten) Konsolidierungslinie nach unten abgeprallt und unter das Trendhoch von Anfang Mai zurückgefallen (siehe roter Pfeil im folgenden Chart).

Zwar ist die Anfang Juni gestartete neue Aufwärtstendenz noch intakt, solange deren Ausgangspunkt bei 11.620 Punkten nicht unterschritten wird, doch den Ausbruch über das ehemalige Trendhoch muss man aktuell als Fehlsignal werten. Es könnten also noch bearishere Konsequenzen folgen, wenn wir mit weiteren Kursverlusten noch mehr als nur ein Schließen der Kurslücke vom Montag vergangener Woche sehen.

Ähnlich kritisch ist auch die Situation im Dow Jones. Der Index ist jüngst zum zweiten Mal binnen recht kurzer Zeit am Allzeithoch vom 3. Oktober 2018 gescheitert (siehe rote Pfeile im folgenden Chart). Es besteht also noch die Möglichkeit, dass sich hier das obere Ende einer großen Seitwärtsrange etabliert. Allerdings sind die jüngsten Rücksetzer auch hier noch zu moderat, um bereits von kritischen Signalen zu sprechen.

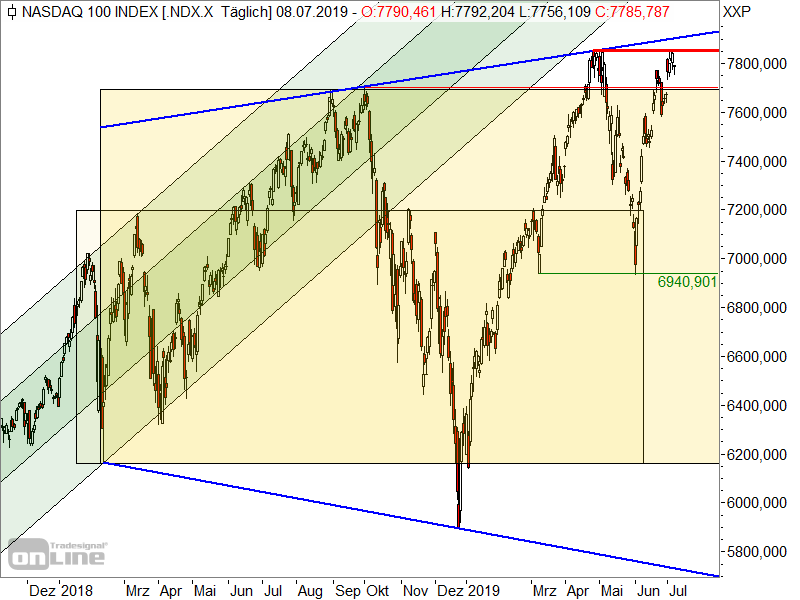

Ähnlich sieht das Dilemma der Anleger im Nasdaq 100 aus. Auch hier ist der Index jüngst an einem Allzeithoch abgeprallt (dicke rote Linie im folgenden Chart). Zudem steht der Index kurz vor einer Linie, die das obere Ende einer Art Trompeten-Formation darstellen könnte (blaue Linien).

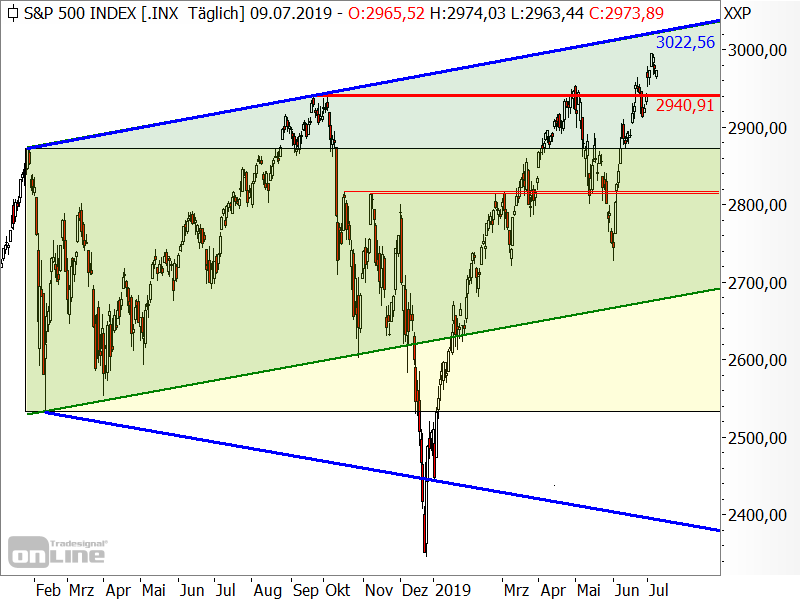

Zumal sich im S&P 500 eine ähnliche Formation abzeichnet.

Dieser Index befindet sich allerdings bereits nachhaltig auf einem neuen Allzeithoch und damit im eindeutig bullishen Bereich.

Das Dilemma der Anleger

Daher habe ich oben auch von einem Dilemma geschrieben, in dem sich die Anleger gerade befinden. Denn einerseits laufen die Aktienindizes in intakten Aufwärtstrends. Andererseits stehen sie aber an wichtigen Kursmarken, die dazu geeignet sind, eine zumindest kurzfristige Trendwende herbeizuführen.

Und im Falle der Seitwärtsrange im Dow Jones und der trompetenähnlichen Formationen im Nasdaq 100 und S&P 500 wären sogar wieder deutlich stärker fallende Kurse bis hin zu den Korrekturtiefs möglich (zum Teil sogar darunter). Mit Blick auf die bereits erfolgten Kursanstiege seit Ende 2018 sollte man sich daher sehr genau überlegen, ob man nun noch in den Markt einsteigt.

Ich bleibe jedenfalls bei meiner Strategie, neue Positionen nur noch punktuell bei einzelnen Kaufsignalen einzugehen, bestehende Positionen laufen zu lassen und in beiden Fällen nicht zu vergessen, relativ eng gestaffelte Stopps zu platzieren und diese bei weiter steigenden Kursen nachzuziehen.

www.stockstreet.de