Die US-Notenbank kauft aktuell pro Stunde (!) für 2 Milliarden Dollar Assets am Markt ein und gibt ihm damit Liquidität in dieser Höhe, die dann natürlich zu einem Teil auch in den Aktienmarkt fließt.

von Sven Weisenhaus

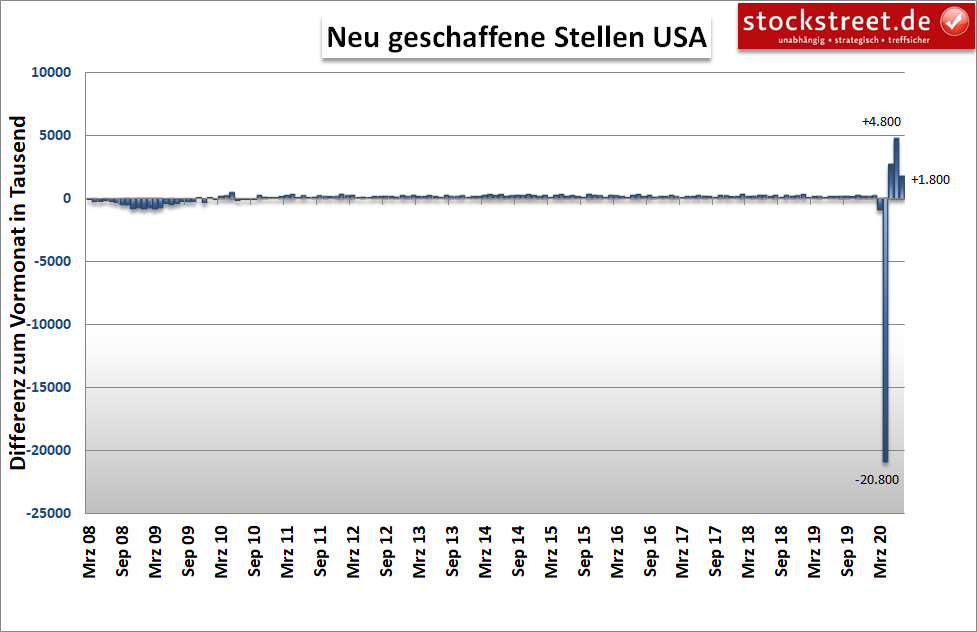

Die Aktienmärkte hatten ihren Fokus jüngst sehr stark auf die US-Arbeitsmarktdaten gelegt. Und mit dem heutigen offiziellen Bericht des U.S. Bureau of Labor Statistics wurden sie nicht enttäuscht. Privatwirtschaft und öffentliche Hand meldeten im Juli 1,8 Millionen neue Stellen außerhalb der Landwirtschaft. Erwartet worden waren im Durchschnitt 1,6 Millionen.

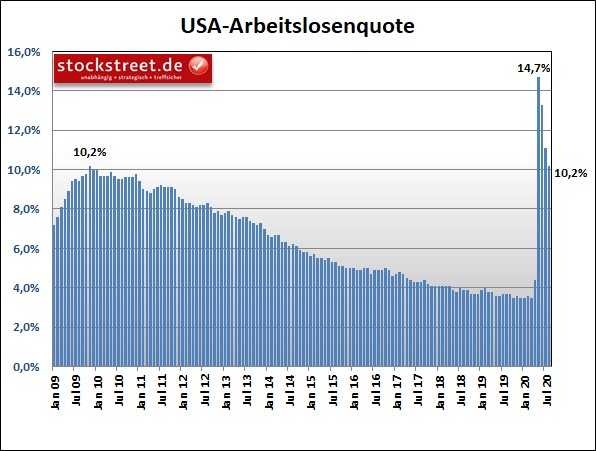

Die Arbeitslosenquote ging auf 10,2 % zurück, von 11,1 % im Vormonat. Die Prognosen lagen bei 10,5 %.

Der Dow Jones reagierte erwartungsgemäß und sprang im Future-Handel unmittelbar nach Bekanntgabe der Daten (siehe grüner Pfeil im folgenden Chart) binnen 3 Minuten von ca. 27.270 auf mehr als 27.400 Punkte an – immerhin ein Kursplus von 0,5 %.

Sind die Anleger inzwischen satt?

Doch weitere 11 Minuten später notierte der Index nur noch bei etwas mehr als 27.300 Zählern. Und im weiteren Verlauf wurden der gesamte Gewinn wieder abgegeben und die Kurse wanderten sogar in Richtung Tagestief, bevor sie sich allerdings erneut erholen konnten.

(Quelle: Comdirect)

Diese Entwicklung könnte ein Indiz dafür sein, dass die guten Nachrichten nun ausreichend gefeiert wurden und die Märkte damit zunächst satt waren (oder sind – das bleibt noch abzuwarten).

Für mich wäre das nur allzu verständlich. Denn einerseits sollte man nicht vergessen, dass im Juni noch 4,8 Millionen neue Jobs geschaffen wurden (im Juli nur noch 1,8 Millionen) und es in den USA laut offiziellen Angaben nach wie vor mehr als 16 Millionen Arbeitslose gibt, die auf eine Beschäftigung warten – und auf das neue Hilfspaket der Regierung.

Da würde es bei dem aktuellen Tempo sehr lange dauern, bis diese Menschen wieder in Lohn und Brot sind. Andererseits begegnen mir bei meinen Recherchen fast täglich immer unglaublichere Bewertungsrelationen zum Aktienmarkt, die einfach danach schreien, dass es mit den Aktienkursen auch mal wieder abwärts gehen sollte.

Apple sprengt Grenzen des Vorstellbaren

So berichtete der bekannte Börsenkommentator Markus Koch über das Beispiel Apple: Allein in den vergangenen 10 Handelstagen konnte die Aktie um mehr als 100 Dollar bzw. mehr als 28 % zulegen. Der Smartphone-Pionier hat damit 400 Milliarden Dollar an Wert hinzugewonnen.

Seit dem Tief im März stieg der Aktienkurs um mehr als 245 Dollar bzw. +115 %, wodurch der Marktwert um rund 1.000 Milliarden Dollar explodiert ist. Die Apple-Aktien notiert dadurch aktuell mehr als 50 % über dem 200-Tage-Durchschnitt (blaue Linie im folgenden Chart).

Es fehlt nicht mehr viel, dann wiegt das Unternehmen an der Börse zwei Billionen USD. Damit wäre es doppelt so teuer, wie alle Unternehmen aus dem DAX zusammen. Jeder einzelne iPhone-Nutzer ist dadurch mit rund 2.000 Dollar bewertet.

Und teilt man den Börsenwert von Apple durch die Anzahl der Erdenbewohner, dann erhält man einen Wert von 250 Dollar. – Ich kann es mir absolut nicht erklären, wie man bei dieser Bewertung aktuell noch Aktien von Apple kaufen kann.

Übrigens hat Apple im S&P 500 inzwischen eine Gewichtung von rund 7 %. Man sollte sich besser gar nicht vorstellen, was mit dem Index passiert, wenn Apple lediglich an seinen Durchschnittskurs der vergangenen 200 Tage zurückkehren würde.

China könnte in einem Technologiekrieg Apple ins Visier nehmen

Übrigens ist die Gefahr dafür gar nicht so gering. Denn man sollte beachten, dass US-Präsident Donald Trump mit dem geplanten Verbot von chinesischen Apps wie TikTok oder WeChat – die entsprechenden Dekrete hat er kürzlich unterzeichnet, die Tinte ist noch nicht trocken – gerade einen möglichen Technologiekrieg mit China anzettelt.

Und China hat bereits Gegenmaßnahmen angedroht. Apple könnte ein Ziel dieser Maßnahmen sein. Das würde Lieferketten stören und das Unternehmen damit hart in Umsatz und Gewinn treffen. Die Aktie könnte dann massiv einbrechen.

US-Notenbank gibt pro Stunde 2 Milliarden in den Markt

Aber womöglich wird dies nicht passieren. Denn es gibt ja noch die Notenbanken. Und die Federal Reserve kauft aktuell pro Stunde (!) für 2 Milliarden Dollar Assets am Markt ein und gibt ihm damit Liquidität in dieser Höhe, die dann natürlich zu einem Teil auch in den Aktienmarkt fließt. Und sie hat jede Möglichkeit, diese Summe auch problemlos noch zu erhöhen. Das Ergebnis sind Spekulationsblasen, die man aktuell an immer mehr Stellen im Markt sehen kann.

Realzinsen tief im negativen Bereich

Silber hat sich zum Beispiel jüngst im Preis verdoppelt. Gold hinkt dem etwas hinterher, kann aber auch eine sehr ansehnliche Performance vorweisen.

Aktien und Edelmetalle profitieren davon, dass durch die Notenbankaktivitäten die Realzinsen, also die nominalen Zinsen abzüglich der Inflation, immer weiter in den negativen Bereich rutschen. In den USA ist die Realrendite inzwischen bei einem Minus von rund 1 % angekommen. Da ist es natürlich logisch, dass die Notenbankliquidität nicht auf Girokonten verharrt, wo sie an Wert verliert, sondern in irgendwelche Sachwerte investiert wird.

Crash unwahrscheinlich, scharfer Rücksetzer höchst wahrscheinlich

Und so muss man einen Crash im aktuellen Marktumfeld sehr wahrscheinlich nicht fürchten. Aber ein scharfer Rücksetzer kann jederzeit einsetzen, weil das „Gummi“, also zum Beispiel die Differenz von Aktien oder Edelmetallen zu ihren 200-Tage-Durchschnittskursen, schon extrem gespannt ist. Bei Silber beträgt der Unterschied übrigens aktuell mehr als 70%.

Da verwundert es auch nicht, dass Unternehmenslenker inzwischen ihr Schäfchen ins Trockene bringen.

Unternehmenslenker bringen ihre Schäfchen ins Trockene

Amazon-Chef Jeff Bezos hat zum Beispiel in den vergangenen Tagen Aktien des von ihm gegründeten Online-Handelshauses im Wert von 3,1 Milliarden Dollar verkauft, wie aus Börsenunterlagen vom Mittwoch hervorgeht.

Für Bezos sind dies zwar eigentlich nur Peanuts, doch er hatte angekündigt, jährlich „nur“ Anteile im Volumen von 1 Milliarde Dollar loszuschlagen, um diese in andere Unternehmen und Innovationen zu investieren. Insofern ist das aktuelle Volumen der Verkäufe doch ein mahnendes Indiz.

Zumal sich der Mann in guter Gesellschaft befindet. Denn das Handelsblatt berichtete am Dienstag, dass auch in Deutschland viele Vorstände und Aufsichtsräte offenbar mit Rückschlägen an der Börse rechnen. Das könnte zumindest erklären, warum im Juli 55 börsennotierte Unternehmen Aktienverkäufe ihrer Führungskräfte gemeldet haben.

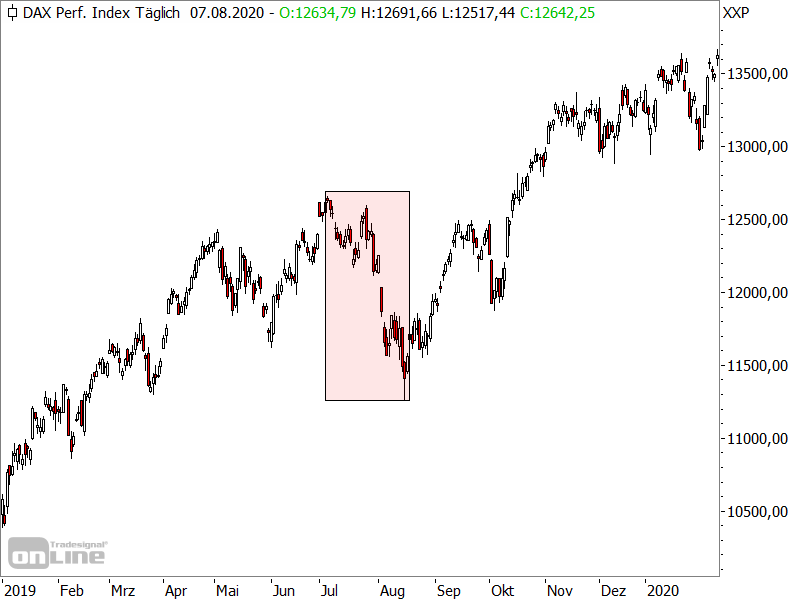

Wiederholt sich das Jahr 2019

Zum Vergleich: Das letzte Mal gab es so viele Verkaufsmeldungen im Juli des vergangenen Jahres. Damals kochten die Sorgen um den Handelsstreit zwischen den USA und China hoch und US-Präsident Donald Trump drohte auch Europa mit neuen Strafzöllen. Der DAX verlor in dieser Zeit im Rahmen einer etwas verfrühten Herbstkorrektur fast 10 % (siehe rotes Rechteck im folgenden Chart).

Da wirkt es fast wie eine Prophezeiung, dass in der vergangenen Nacht (MESZ) gemeldet wurde, dass Trump Aluminiumimporte aus Kanada in die USA wieder mit Zöllen belegt.

Trump führt Zölle auf kanadisches Aluminium wieder ein

Trump habe ein Dekret unterzeichnet, nach dem 10-prozentige Zölle auf die kanadischen Importe zum Schutz der US-amerikanischen Wirtschaft wieder eingeführt werden, sagte er bei einem Firmenbesuch im Bundesstaat Ohio. Da kanadische Hersteller ihr Versprechen gebrochen hätten, den US-Markt nicht mit billigem Aluminium zu fluten, seien die Zölle wieder notwendig, um die heimische Aluminium-Industrie zu schützen. Kanada hat für diesen Fall bereits Vergeltungsmaßnahmen angekündigt.

Der Markt kann länger irrational bleiben

Es gab mal eine Zeit, in der solche Nachrichten zu massiven Kurseinbrüchen geführt hätten. Aber was nützen die ganzen Informationen aktuell, wenn die Aktienkurse in den USA derzeit letztlich doch immer wieder nach oben schnellen, nachdem sie ein kleines Stückchen abwärts gelaufen sind.

Inzwischen bekomme ich dazu viel Zuspruch von Lesern. Einer bezeichnet den aktuellen Markt als paradox „und in keiner Weise logisch herzuleiten“. Und ein weiterer verweist auf den bekannten Satz von John Maynard Keynes „The market can remain irrational longer than you can stay solvent“ (zu Deutsch: Der Markt kann länger irrational bleiben, als Sie liquide bleiben können.). Letzteres sollten Sie aktuell unbedingt beherzigen.

www.stockstreet.de