Das Beispiel Argentinien zeigt: Auch jetzt ist wieder eine Schwellenländerkrise wie 1997/98 möglich. Das Land steht mal wieder vor dem Banktott. Alarm auch in der Türkei, Brasilien, Indonesien. Zwar fallen die Börsen in diesen Ländern - der Rest zeigt sich jedoch stark. Wie lange noch?

von Torsten Ewert

In der Vorwoche hatte ich die Frage gestellt, ob die Anleger Gefahren wie den Handelsstreit und seine möglichen Auswirkungen auf China oder den Brexit eventuell unterschätzen. Aber nicht nur bei Dow Jones und Co. scheinen die Börsianer unbekümmert in den Risikomodus zu schalten.

Argentinien – war da was?

So lief der argentinische Aktienindex Merval in der Vorwoche wieder bis an sein Allzeithoch vom Januar. Es scheint fast so, als sei nichts gewesen. Ach, war da was? Ja, und zwar brachen nahezu zeitgleich zu den jüngsten Turbulenzen in der Türkei und dem damit verbundenen Einbruch der Türkischen Lira auch der Argentinische Peso und eben der argentinische Aktienmarkt ein, dessen Barometer der Merval ist.

Auslöser dafür war im April die völlig überraschende Bitte Argentiniens an den Internationalen Währungsfonds (IWF) um einen Hilfskredit. Nachdem der neue Präsident Macri im Dezember 2015 sein Amt übernommen hatte, ging es in Argentinien nach Staatsbankrott und chaotischer Politik scheinbar wieder aufwärts. Doch das erwies sich spätestens dann als Illusion, als Argentinien nach der ersten Hilfsanfrage an den IWF vom April kaum vier Monate später um einen weiteren Kredit bat.

Die Hintergründe dieses Dramas lasse ich an dieser Stelle bewusst unberücksichtigt. Hier geht es nur darum, was der Kursverlauf der Börsen darüber aussagt.

Währungs- und Aktienmarkt im Vergleich

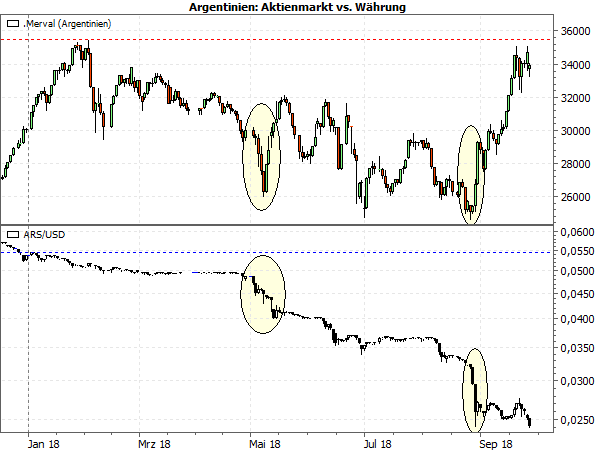

Dazu der folgende Chart, der den Aktienmarkt und die Währung Argentiniens (gegenüber dem US-Dollar) vergleicht:

(Quelle. MarketMaker)

Die gelben Ellipsen markieren, wie sich die beiden Ereignisse an den Börsen niederschlugen: Während im April Währung und Aktienmarkt noch kräftig einbrachen, kam es Ende August zwar noch zu einem neuen Tief an den Aktienmärkten, aber danach stiegen die Kurse steil an – und erreichten, wie gesagt, fast schon wieder ihr Allzeithoch vom Januar.

Der Argentinische Peso brach hingegen erneut drastisch ein. Er verlor bis August insgesamt mehr als 55 % und markierte in der Vorwoche ein neues Tief. Der Merval hingegen verlor seit seinem Januarhoch „nur“ gut 30 % - und legte seitdem wieder fast 43 % zu!

Was die aktuelle Stärke des Merval tatsächlich bedeutet

Es scheint, als würden die Anleger bei derart risikoreichen Märkten wieder beherzt zugreifen, was man als bullishes Zeichen für die Märkte deuten könnte.

Tatsächlich täuscht dieser Eindruck – und zwar im Falle Argentinien ganz massiv. Denn durch den Währungscrash bleibt für ausländische Investoren von diesen Kursgewinnen kaum noch etwas übrig. In US-Dollar gerechnet brach der Merval nämlich um fast 65 % ein – also noch stärker als die Währung! Und auch nach der jüngsten Erholung beträgt das Minus immer noch fast 50 % (+48,5 %).

Die scheinbare Stärke des Merval in der aktuellen Krise ist also nur der Kauflust inländischer Investoren geschuldet. Wobei von Lust keine Rede sein kann. Es dürfte eher blanke Verzweiflung sein, um sich vor dem galoppierenden Kaufkraftverlust durch den Währungsverfall zu schützen. Und diese Methode kommt wohl nur für Vermögende infrage, welche die dadurch gebundene Liquidität nicht brauchen. Denn solange das Geld im Aktienmarkt steckt, kann es natürlich nicht anderweitig verwendet werden.

Eine bewährte Strategie

Allerdings ist diese Strategie in Argentinien inzwischen erprobt und bewährt. Seitdem das Land 2001 pleiteging, wertete der Peso gegen den US-Dollar um rund 97,6 % ab. Entsprechend schossen Preise und Inflation nach oben und entwerteten das Geld der meisten Menschen.

Der Aktienmarkt stieg in dieser Zeit jedoch um mehr als das 182-Fache. In US-Dollar gerechnet, war das immer noch mehr als eine Vervierfachung des Wertes vor der Krise. Argentinier, die 2001 ihr Geld am Aktienmarkt in Sicherheit bringen konnten, haben also die Krise mehr als glimpflich überstanden. Diese Erfahrungen dürften die Argentinier auch diesmal durch massive Verzweiflungskäufe bei Aktien umsetzen. Nur so ist die Stärke des Merval zu erklären.

Insgesamt jedoch ist nicht nur in Argentinien und der Türkei weiterhin eine Kapitalflucht ausländischer Anleger zu beobachten. Die Währungsentwicklung der betroffenen Länder spiegelt dabei deren Gefahrenpotenzial wider: Länder, die aufgrund ihrer Fundamentaldaten anfälliger sind für die Auswirkungen des US-Handelsstreits oder steigende Zinsen, verzeichnen stärkere Kapitalabflüsse und damit Währungsverluste als widerstandsfähigere Staaten. Das Problem dabei ist, dass auch die Kapitalabflüsse bzw. der damit einhergehende Währungsverfall eine Krise beschleunigen können.

Wo die nächste Krise ausbrechen könnte

Noch ist das alles für die meisten Anleger kein Thema. Aber die Währungsmärkte gelten als sehr sensibel für alle Krisensymptome. Und mehr als die Hälfte der möglichen Krisenländerwährungen erlitt in diesem Jahr bereits mehr als zweistellige Kursverluste.

Wenn das so weitergeht, könnte eine Währungskrise in den Schwellenländern wie 1997/98 drohen. Damals verlief sie relativ harmlos, weil die Weltwirtschaft weiter boomte. Das ist derzeit zwar scheinbar auch so, aber Handelsstreit und drohendes Brexit-Chaos hinterlassen erste Bremsspuren – z.B. bei den Investitionen. Und dieses Investitionsdefizit wirkt sich stets am Beginn der Wertschöpfungsketten am stärksten aus. Und genau dort stehen diese Schwellenländer.

Es wäre also nicht verwunderlich, wenn wir in einigen Monaten mit einer Schwelländerkrise kämpfen. Aber natürlich hoffe ich weiterhin, dass das nicht geschieht.