Die die Inflationserwartungen in den USA sind auf den höchsten Stand seit 10 Jahren gestiegen. Die Möglichkeit höherer Zinsen könnte zu einer Gefaht für die Börsen werden.

von Sven Weisenhaus

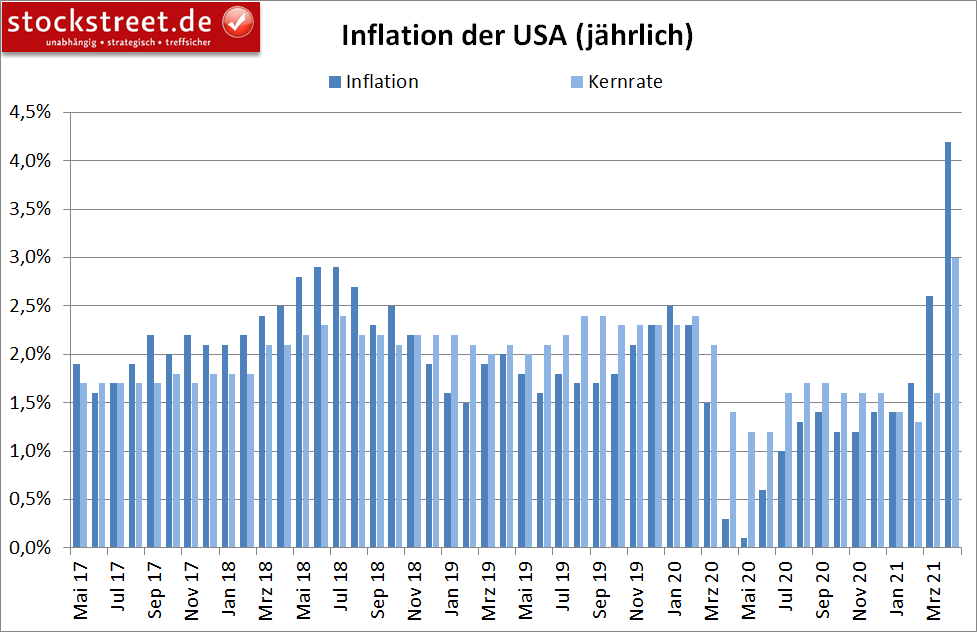

Nach dem schwachen US-Arbeitsmarktbericht Anfang Mai (siehe „Arbeitsmarktdaten meilenweit unter den Erwartungen“) gab es letzte Woche den nächsten Paukenschlag an den Börsen: Die jährliche Inflation ist in den USA im April auf sage und schreibe 4,2 % gestiegen. Analysten hatten dagegen im Durchschnitt mit einer Teuerungsrate von „nur“ 3,6 % gerechnet, nachdem der Wert im Vormonat bei 2,6 % gelegen hatte.

Die Inflation erreichte damit aktuell ein Niveau, welches zuletzt im Oktober 2008 gemessen wurde. Und natürlich heizt dies nun die Inflationsangst und die Furcht vor einem Eingreifen der Notenbank wieder an. Eine Reduzierung der Anleihekäufe rückt näher. Zumal auch die Kerninflation deutlich gestiegen ist. Nach 1,6 % im März hat sie sich auf 3,0 % im April beinahe verdoppelt und stieg damit auf den höchsten Wert seit Februar 1996 (!).

Inflation deutlich über den Erwartungen

Das dürfte der US-Notenbank (Fed) kaum gefallen. Gestern noch hatte der Währungshüter James Bullard die Anzeichen einer anziehenden Inflation als positives Zeichen für eine erfolgreiche Arbeit der Notenbank Fed bezeichnet. Es sei ermutigend, dass man die Inflation über 2 % heben werde, sagte der Chef des Notenbankbezirks St. Louis dem Sender CNBC. „Wir werden 2021 eine höhere Inflation haben, vielleicht 2,5 bis 3 %.“ Ein Teil davon könne auch 2022 nachhallen, so Bullard.

Sein Kollege Patrick Harker aus Philadelphia sagte derweil, für ihn seien 3 % vermutlich die Obergrenze, 2,5 % wären ihm lieber. „Wir wollen nicht, dass die Inflation außer Kontrolle gerät“, so Harker.

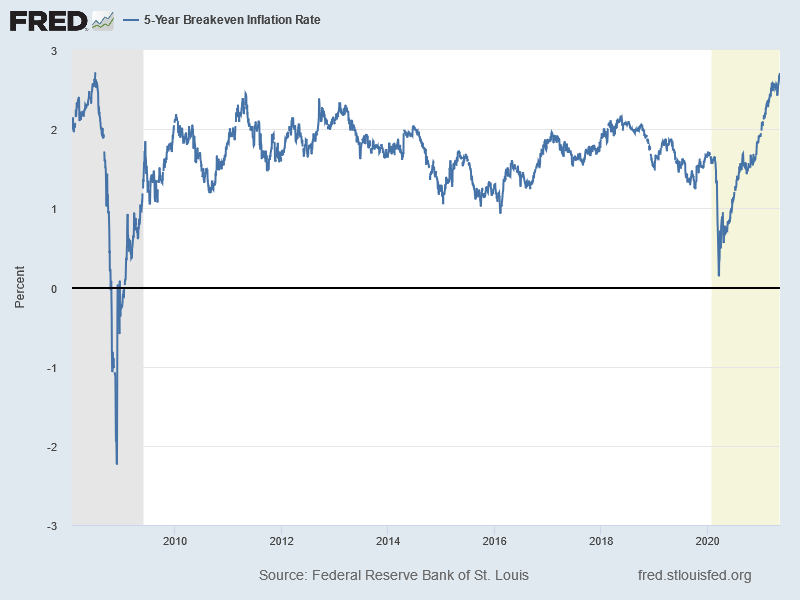

Dabei gingen die Einschätzungen der beiden Währungshüter konform mit den Markterwartungen. Denn gestern hatte ich geschrieben, dass die Inflationserwartungen in den USA, gemessen an der Breakeven-Rate, mit 2,73 % auf den höchsten Stand seit 10 Jahren gestiegen waren.

Die Markterwartungen lagen damit genau in der Mitte der von den beiden Notenbankern genannten Range von 2,5 % bis 3 %. Doch angesichts der April-Daten ist zu erwarten, dass die Marktteilnehmer ihre Erwartungen deutlich nach oben anpassen. Und ich bin gespannt, wie die beiden Währungshüter auf den überraschend starken Anstieg der Teuerungsraten reagieren.

Bislang konnten die Wortmeldungen der Notenbanker beruhigen

Ich sehe in den gestrigen Äußerungen der beiden Notenbanker einen klaren Versuch, die Märkte auf die heutigen Daten vorzubereiten und ihnen die Inflationsangst zu nehmen. Doch bei dem Tempo, mit dem die Inflation derzeit anzieht, ist es fraglich, ob dies noch gelingt. Bislang war dies der Fall, auch heute. Denn die Aktienmärkte haben zwar in einer ersten Reaktion die Inflationsdaten mit scharfen Kursverlusten quittiert, doch es folgten sehr schnelle Kurserholungen. Ein stärkerer Einbruch, den ich eigentlich erwartet hätte, blieb aus.

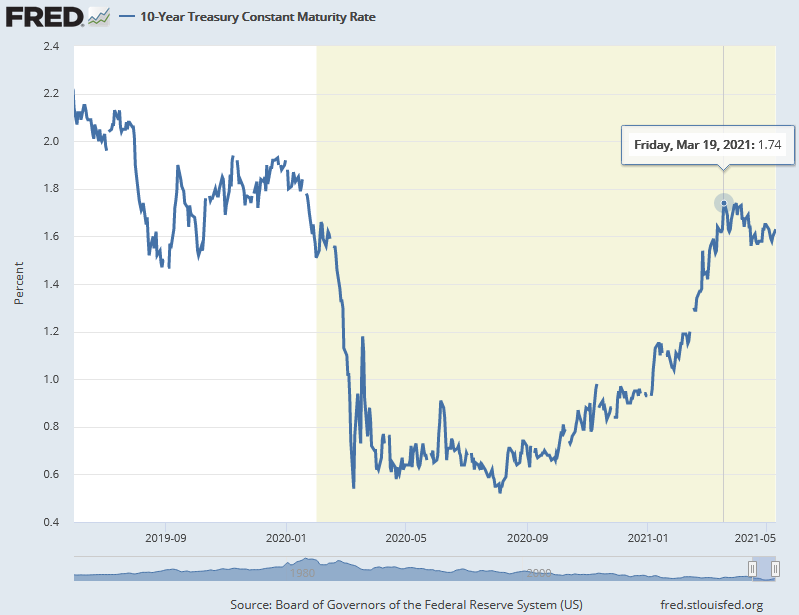

Im Vorfeld der heutigen Daten war es der US-Notenbank auch gelungen, die Inflationserwartungen und dadurch auch einen Anstieg der Anleiherenditen im Zaum zu halten. Denn die Renditen in den USA waren seit dem Hoch vom 19. März nicht weiter angestiegen, sondern sogar leicht gesunken.

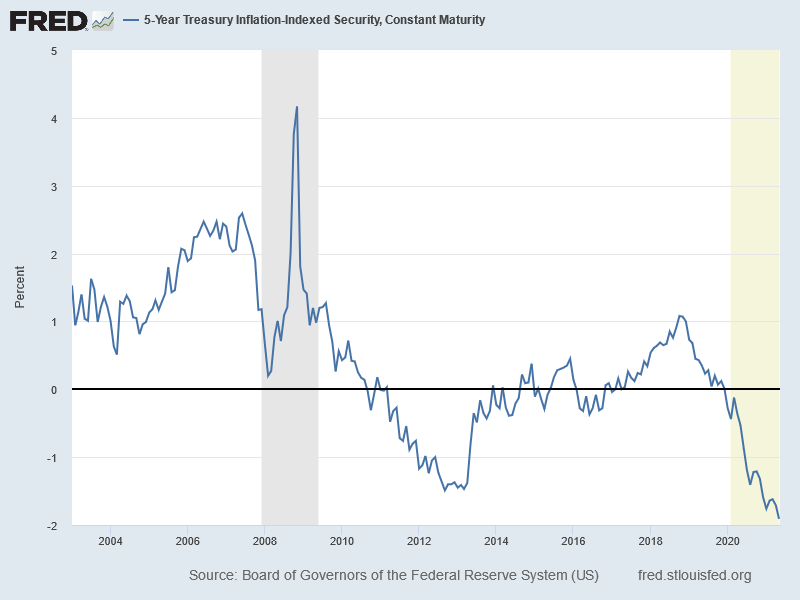

Da derweil die Inflation angezogen hat, fiel die Realrendite in den USA auf ein neues Rekordtief.

Logisch, dass die Aktienmärkte als vermeintlich einzig verbliebene Anlagealternative vor diesem Hintergrund bis vor kurzem noch auf Rekordjagd waren. Und vielleicht ist die negative Realrendite auch ein Grund, warum sich viele Anleger noch nicht von ihren Aktien trennen.

Hierzulande holen die Renditen auf

Hierzulande sieht die Sache bei der Entwicklung der Zinsen aber etwas anders aus. Die sogenannte Umlaufrendite, die das durchschnittliche Zinsniveau festverzinslicher Wertpapiere in Deutschland reflektiert, zieht deutlich nach oben.

Der Rücksetzer vom März ist, im Gegensatz zu den USA, längst überwunden, ebenso wie das Zwischenhoch vom 25. und 26. Februar bei -0,32 %. Und das Zwischenhoch vom Januar 2020 bei -0,2 % dürfte angesichts der hohen Aufwärtsdynamik des Zinsanstiegs seit Ende Januar 2021 bald angegriffen werden.

Die Zinsen machen sich damit auf, die Abwärtstendenzen der vergangenen Jahre hinter sich zu lassen. Und es wird spannend zu beobachten, wie sehr diese Trendwende bei den Renditen zu einer Belastung für die Aktienmärkte werden wird.