US-Aktien ähnlich hoch bewertet wie zum Höhepunkt der Dotcom-Blase. Nach den Verlusten der letzten Tage: Ist die Show jetzt vorbei? Aktienmärkte extrem "überkauft".

von Sven Weisenhaus

Unseren Lesern des „Target-Trend-CFD“ haben wir im Wochenupdate am vergangenen Sonntag geschrieben, dass „die US-Indizes inzwischen so stark gestiegen sind, dass es einfach bald zu einer Gegenbewegung kommen muss – eigentlich“.

Als Beispiel nannten wir den Nasdaq 100, der allein in den vorangegangenen 16 Handelstagen um mehr als 11,2 % zulegen konnte. Rücksetzer waren dabei kaum der Rede wert. Ähnliches gilt für den S&P 500, der im selben Zeitraum um fast 8,8 % zulegen konnte. Auch hier ging es fast ausschließlich nach oben.

Zudem wiesen wir unsere Leser auf eine Analyse von Bespoke Investment hin, wonach der S&P 500 an 11 aufeinanderfolgenden Handelstagen im Bereich „extrem überkauft“ (mindestens zwei Standardabweichungen über seinem gleitenden 50-Tage-Durchschnitt) geschlossen hat. Dies ist die längste Serie von „extrem überkauften“ Messwerten seit 2013.

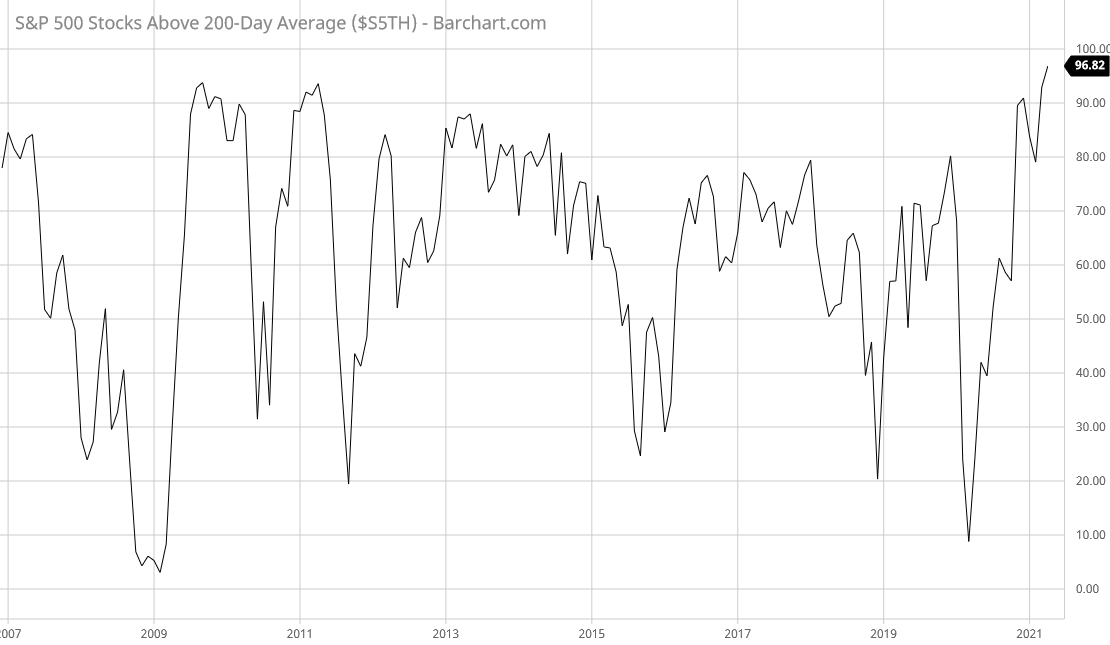

Außerdem notierten jüngst mehr als 96,4 % der 500 Aktien aus dem S&P 500 über ihrem 200-Tage-Durchschnitt. Das ist die höchste Quote seit Beginn der Aufzeichnung dieser Statistik im Jahre 2002.

(Quelle: Barchart.com)

In der Vergangenheit folgten nach einer derartig überkauften Marktlage häufig Korrekturen.

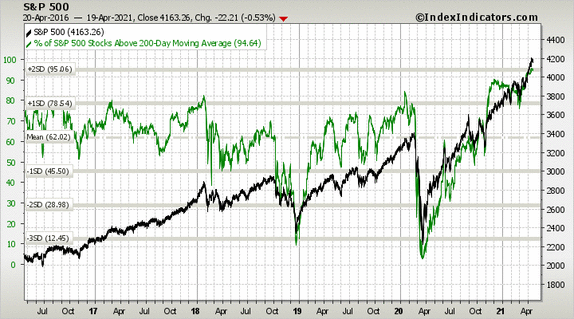

(Quelle: IndexIndicators.com)

Es gibt also wieder diverse Hinweise darauf, dass die Aktienmärkte extrem überkauft sind. Aktuell scheint eine Korrektur um 10 % angesichts der extremen Stärke der Bullen und der scheinbar ewig anhaltenden Aufwärtstrends an den Aktienmärkten allerdings kaum vorstellbar.

Zumal der letzte Rücksetzer um mehr als 2 % an einem Tag anderthalb Monate zurückliegt. Er datiert auf den 4. März. Und seitdem hat der S&P 500 um 12,6 % zugelegt, obwohl er zuvor schon irrsinnig weit nach oben gelaufen war. Noch ein Hinweis auf den massiv überkauften Zustand.

All dies berichteten wir unseren Lesern des „Target-Trend-CFD“ bereits am vergangenen Sonntag. Und sie waren damit rechtzeitig gewarnt. Denn seitdem geht es mit den US-Indizes relativ deutlich abwärts. Besonders schwach zeigen sich dabei unsere heimischen Aktienindizes, die auch noch von einem starken Euro belastet werden.

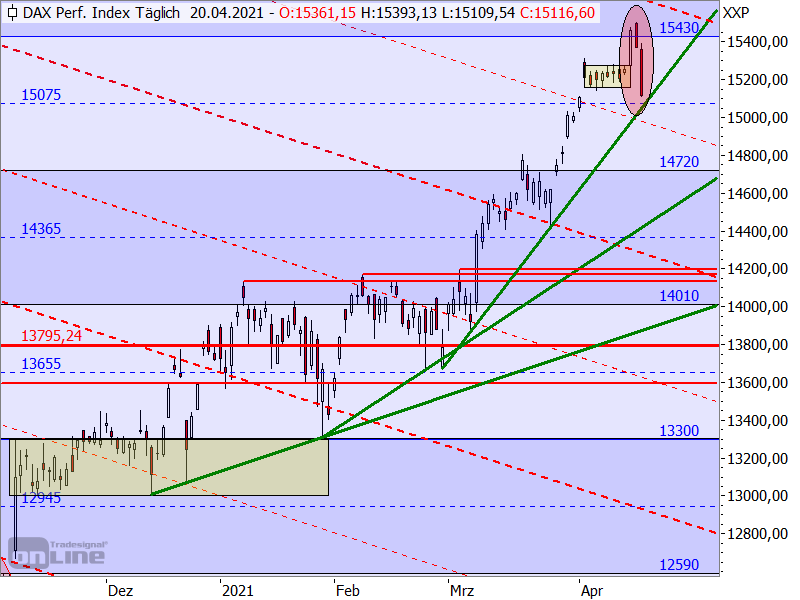

Bullenfalle im DAX

Im DAX hat es dabei eine Bullenfalle gegeben, die nun womöglich ihre typischen bearishen Konsequenzen nach sich zieht (siehe rote Ellipse im folgenden Chart).

Zuvor steckte der DAX sieben Handelstage lang in einer extrem engen Seitwärtskonsolidierung (siehe kleines gelbes Rechteck). Am Freitag konnte er aus dieser ausbrechen und bis über die Rechteckgrenze bei 15.430 Punkten steigen.

Doch bereits gestern stellte sich dieser Anstieg in das dunkelblaue Rechteck als ein Fehlsignal heraus. Und mit den heutigen Kursverlusten wurde auch der Ausbruch aus der Seitwärtsrange zur Bullenfalle. Bestätigt wurde diese schon, weil der DAX bis unter die enge Seitwärtsspanne gerutscht ist.

Nun kommt es sehr auf die Kreuzunterstützung an, die sich durch die Mittellinie bei 15.075 Punkten und die dort verlaufende Aufwärtstrendlinie bildet. Denn wird diese gebrochen, ist die Rechteckgrenze bei 14.720 Zählern das nächste Kursziel der Bären.

Historische Muster des S&P 500 sprechen für eine Korrektur

Und ich könnte mir sehr gut vorstellen, dass der DAX diese Marke im Rahmen einer womöglich gerade gestarteten Korrektur erreicht. Denn es gibt weitere Hinweise darauf, dass die Aktienindizes nun in eine stärkere Gegenbewegung geraten. So sprechen auch historische Muster im Kursverlauf des S&P 500 für eine Korrektur.

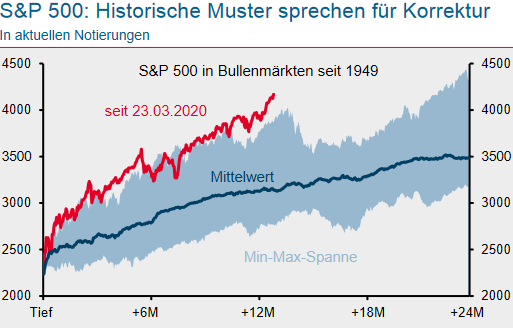

(Quelle: Helaba)

So zeigt diese Grafik der Helaba, wie der S&P 500 seit dem Tief im März 2020 bislang um 86 % zugelegt hat (rote Linie). Und die Grafik zeigt, dass in keinem der anderen Bullenmärkte seit 1949 der Kursanstieg im selben Zeitraum derartig kräftig war.

US-Aktien ähnlich hoch bewertet wie zum Höhepunkt der Dotcom-Blase

Die Helaba schreibt dazu, dass die aktuelle Rally sogar dynamischer als die Hausse nach der globalen Wirtschafts-und Finanzkrise ist, die im März 2009 einsetzte. Dabei starteten Aktien damals mit einer deutlicheren Unterbewertung.

Auf Basis der Gewinnschätzungen für die kommenden 12 Monate wies der S&P 500 seinerzeit ein KGV von rund 10 auf. Im März 2020 betrug das KGV dagegen rund 15, was dem langfristigen Durchschnitt entspricht. Und mittlerweile sind US-Aktien durch den 86%-igen Kursanstieg ähnlich hoch bewertet wie am Höhepunkt des New Economy-Booms im Jahre 2000, analysiert die Helaba.

Fazit

Sicherlich, die aktuellen Kursverluste können auch wieder nur kleine Rücksetzer in intakten Aufwärtstrends sein. Bislang galt für die Anleger schließlich schon mehrfach "buy the dips". Doch angesichts der extrem überkauften Lage würde es mich nicht wundern, wenn wir aktuell nur den Auftakt einer größeren Korrektur sehen.

www.stockstreet.de